Bron

Morningstar

De markt van passieve duurzame beleggingsfondsen heeft in de afgelopen drie jaar een enorme vlucht genomen; het aantal beleggingsfondsen en het beheerd vermogen zijn in die periode verdubbeld. Die groei is een erkenning van zowel beleggers als fondsaanbieders dat Environmental, Social en Government (ESG) factoren een belangrijke bijdrage kunnen leveren aan het rendement op de lange termijn. Het is een trend die door de coronacrisis verder is versterkt; bedrijven met een duurzaam en veerkrachtig verdienmodel dat rekening houdt met de belangen van meerdere belanghebbenden hebben een streepje voor.

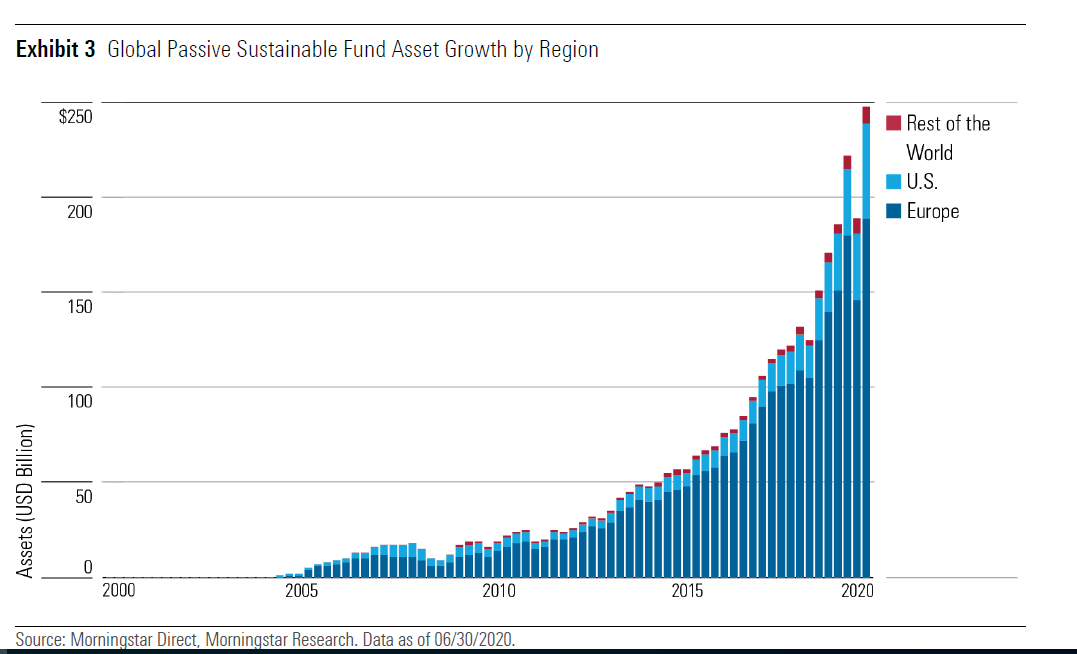

Het toenemende belang van duurzaamheidsfactoren komt ook in het landschap van passieve beleggingsfondsen steeds nadrukkelijker naar voren. Consumenten, werknemers maar ook regelgevende instanties kijken steeds kritischer naar de manier waarop bedrijven omgaan met duurzaamheid. Dat vertaalt zich in een sterke groei van passieve duurzame fondsen, blijkt uit de data van Morningstar: per ultimo juni 2020 bestond het universum van duurzame beleggingsfondsen en ETF’s uit 534 producten die gezamenlijk 250 miljard dollar aan vermogen onder beheer hebben.

Regionale verschillen

Europa is verreweg de grootste markt voor passieve duurzame fondsen: meer dan driekwart van het totale wereldwijd beheerde vermogen is in deze regio geïnvesteerd. De omvang van de markt reflecteert voor een groot deel de leeftijd ervan, maar wordt daarnaast ook geholpen door de Europese regelgevende instanties die de beweging naar een groener Europa stimuleren en met hun maatregelen ESG overwegingen in het hart van het financiële systeem plaatsen.

Dankzij deze regelgeving moet er worden voldaan aan een bepaalde mate van transparantie en in sommige gevallen worden zelfs expliciete ESG eisen gesteld aan openbare investeringen. Grote institutionele partijen, zoals bijvoorbeeld het Scandinavisch publiek pensioenfonds, staatsinvesteringsfondsen en verzekeringsfondsen, beleggen hun mandaten duurzaam.

En dan zijn er daar bovenop nog individuele landen die additionele maatregelen hebben; Frankrijk heeft bijvoorbeeld klimaatgerelateerde rapportage-eisen verplicht gesteld voor institutionele beleggers waardoor duurzaamheid nog verder omhoog is gekropen op de beleggingsagenda.

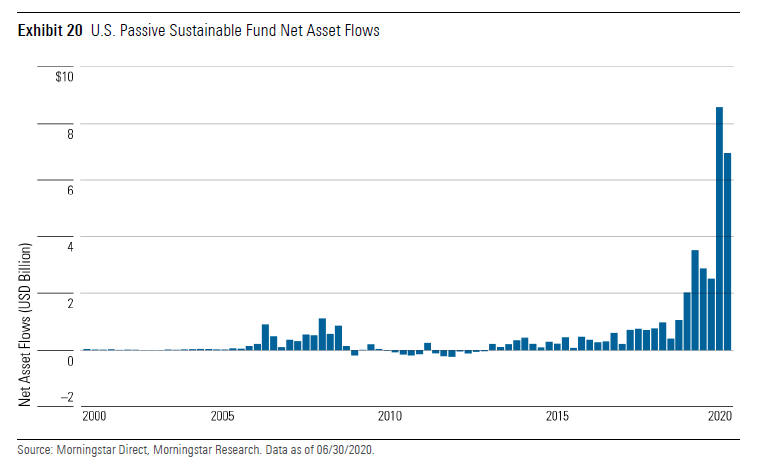

Kanteling in VS

In de Verenigde Staten, dat ’s werelds grootste fondsenmarkt herbergt, is men daarentegen altijd erg terughoudend geweest ten opzichte van het concept van duurzaam beleggen. Dit is te verklaren door de wettelijke verplichting van financiële tussenpersonen om uitsluitend in het belang van de klant te handelen. En aangezien ESG belangen van meerdere betrokken partijen omvat, wordt dit per definitie gezien als een schending van deze vertrouwenspositie. Rendement gaat voor alles, is daarom vaak het devies. Echter, in deze zienswijze lijkt nu verandering te komen. Ook in de Verenigde Staten is de laatste jaren een sterke instroom in duurzame fondsen waar te nemen.

De recente beleggingsprestaties hebben hier mogelijk een rol in gespeeld: veel duurzame fondsen zijn onderwogen in energie en overwogen in technologieaandelen, wat tot een goede performance heeft geleid.

Maar er zijn meer factoren die hebben bijgedragen aan de sterke instroom. Zo dragen demografische veranderingen bij aan de acceptatie van het concept: leden van de jonge generaties hebben over het algemeen meer interesse in duurzame fondsen dan de oudere generaties. Dan zijn er nog de groeiende urgentie van het klimaatprobleem, de COVID-19 pandemie, de toenemende ongelijkheid in welvaart en de beweging voor raciale gerechtigdheid in Amerika die veel aandacht op sociale kwesties vestigen, en zodoende waarschijnlijk ook bijdragen aan de toegenomen belangstelling in duurzame fondsen.

Tenslotte krijgen ook grote institutionele beleggers een grotere rol doordat zij duurzaamheid inmiddels publiekelijk als kerndoelstelling omarmen, waardoor ESG nu ook in de Verenigde Staten meer mainstream wordt. BlackRock, ‘s werelds grootste asset manager, gaf in januari 2020 als laatste een publiekelijk commitment aan het duurzaam beleggen. In aan brief aan haar klanten kondigde het bedrijf aan dat duurzame en klimaatgeïntegreerde portefeuilles een beter risico-rendement verhouding bieden voor beleggers. De asset manager onderstreepte daarnaast haar intentie om het duurzaam beheerde vermogen binnen tien jaar te vertienvoudigen.

Wereldwijde groei

Terwijl in Europa het beheerd vermogen over de afgelopen drie jaar (tot en met juni 2020) ruim is verdubbeld, is het in de Verenigde Staten in diezelfde periode verviervoudigd. Het gedeelte in duurzame indices is toegenomen van 13% naar 20%, en we verwachten dat dit zal blijven groeien. Ondanks deze aanzienlijke toename is het aandeel van duurzame indexfondsen slechts 0,6% van het totaal geïnvesteerd vermogen in Amerikaanse indexfondsen. Er is dus nog significante ruimte voor groei.

Buiten Europa en de Verenigde staten is het vermogen in passief beheerde duurzame fondsen eveneens razendsnel gegroeid, meer dan verviervoudigd zelfs, maar met slechts 4% van het totale marktaandeel gaat het hier slechts om een fractie van het totale passieve duurzame vermogen. De landen waar de groei, gedefinieerd als netto instroom als gevolg van nieuwe productintroducties, het grootst is geweest zijn Australië, Canada en China. Deze laatste heeft nu, met een beheerd vermogen van 4,1 miljard dollar, de grootste markt van passief beheerde duurzame fondsen buiten de Verenigde Staten en Europa.

Record aan nieuwe fondslanceringen

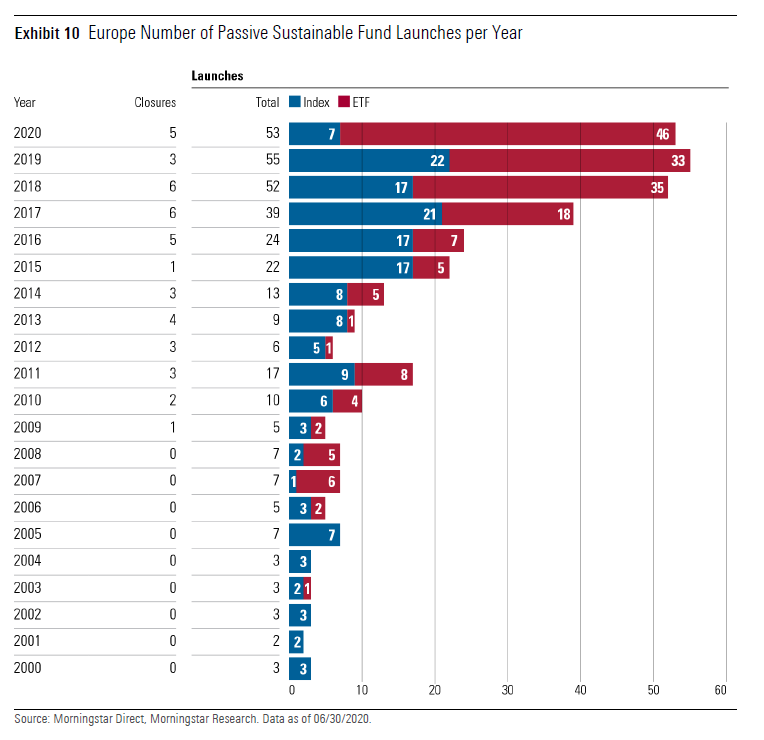

De hoeveelheid producten en het aantal soorten van passieve duurzame fondsen is nog nooit zo groot geweest en het assortiment blijft maar groeien. Over de laatste vijf jaar (gemeten tot en met juni 2020) is het wereldwijde totaal aantal passieve duurzame fondsen meer dan verdrievoudigd. In 2019 bereikten nieuwe fondslanceringen een record van 98 en met 84 nieuwe introducties in het eerste half jaar van 2020 lijkt dit record alweer te worden gebroken.

De lanceringen variëren van producten die een exposure bieden op een bestaande index met daaroverheen een ESG sausje tot producten die een geheel nieuw terrein ontginnen. In de laatste jaren hebben we een aantal noviteiten gezien die index exposure bieden op hele nieuwe markten zoals groene obligaties of obligaties uitgegeven voor financiering van ontwikkelingsprojecten of obligaties met meer gespecificeerde doelstellingen, zoals het stimuleren van gender gelijkheid of de circulaire economie.

Intussen blijft MSCI de onbetwiste leider in het duurzame index domein. Ongeveer tweederde van al het wereldwijde passieve duurzame vermogen is geïnvesteerd in fondsen die als onderliggende index een MSCI benchmark hebben. Met een marktaandeel van 6% komt FTSE op een verre tweede plek. De Duitse low cost indexaanbieder Solactive volgt op de voet als derde, met net onder 6% van de markt.

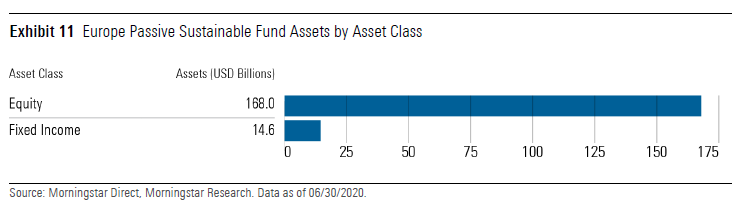

Ontwikkeling van vastrentende waarden blijft achter

Alle vermogensgroei ten spijt, de ontwikkeling van het passieve duurzame vastrentende domein bevindt zich nog steeds in een pril stadium, met name buiten Europa. Ten tijde van het Morningstar-onderzoek hadden Europese beleggers 53 vastrentende fondsen om uit te kiezen, terwijl Amerikaanse beleggers er maar 12 ter beschikking hadden. Slechts 9% van het duurzame indexvermogen zit in vastrentende waarden ten opzichte van 22% van hun niet duurzame neefjes.

Deze achterblijvende ontwikkeling kan worden toegeschreven aan het gebrek aan duurzaamheidsdata voor obligaties en aan het feit dat het nogal lastig kan zijn om ESG ratings toe te kennen aan overheidsschuld.

Staatsschuld beoordelen

Terwijl bedrijfsobligaties gebruik kunnen maken van hetzelfde ESG scoring systeem als aandelen zijn er nog steeds vraagtekens over hoe je het beste overheidsobligaties kunt beoordelen. Er is een dunne scheidslijn tussen een objectief ESG oordeel en het afdwalen op politiek terrein. Positie kiezen tegen een gekozen regering, zelfs al is het gerechtvaardigd vanuit een ESG perspectief, is iets dat individuele beleggers misschien makkelijk kunnen doen, maar grote vermogensbeheerders of ESG ratingbureau’s lopen het risico er van beschuldigd te worden zich ten onrechte met interne politieke aangelegenheden te bemoeien.

ESG beoordeling van regeringen blijft een gebied waar nog veel werk verzet moet worden en blijft voornamelijk gebaseerd op sociale en macro economische indicatoren, zoals arbeidsmarktgegevens, opleidingsstandaard en sociale mobiliteit. Deze benadering werkt voor de ontwikkelde landen minder goed omdat de verschillen in risico/rendementsprofiel en macro economische omstandigheden tussen de uitgevende landen onderling veelal niet zo groot zijn.

Bovendien kan het toepassen van ESG filters, in het geval van ontwikkelde landen, tot uitkomsten leiden die moeilijk te implementeren zijn: bijvoorbeeld, sommige ESG bewuste beleggers beschouwen het beleid van de huidige Amerikaanse regering als een schending van de basis ESG principes, bijvoorbeeld het terugtrekken uit het Klimaatakkoord van Parijs. Maar toch zou een besluit om de grootste en meest ontwikkelde obligatiemarkt in de wereld uit te sluiten van een obligatiefonds niet lichtvoetig genomen kunnen worden.

Kosten

Passieve duurzame fondsen hebben de neiging om hogere kosten te rekenen dan hun niet duurzame collega’s. Maar dit gaat niet overal op: in Europa zijn veel verschillende ESG fondsen gelanceerd met weinig of geen premie ten opzichte van niet duurzame fondsen. En als de groei van inflow blijft stijgen, zijn de onderzoekers van Morningstar van mening dat prijsconcurrentie ook zal toenemen.