Een nieuwe analyse van Van Lanschot Kempen geeft aan hoe sterk de aandelenkoersen wereldwijd kunnen dalen in reactie op een stijging van de CO2-prijs. De wealth manager heeft een analyse gemaakt van de mogelijke impact van een plotselinge wereldwijde stijging van de CO2-prijzen veroorzaakt door de heffing van CO2-belasting, of door de handel in emissierechten (ETS). De analyse was onderdeel van een onderzoek naar manieren waarop initiatieven ter bestrijding van klimaatverandering kunnen worden geïntegreerd in beleggingsanalyses om de portefeuilles van langetermijnbeleggers te beschermen en te versterken.

Tijdens het onderzoek is zowel de impact van verschillende CO2-prijzen op de aandelenmarkten als het effect van hogere prijzen voor scope 1- tot en met scope 3-uitstoot op verschillende onderdelen van de waardeketens van bedrijven geanalyseerd1. Om het rendement/risicoprofiel van de beleggingsportefeuille te verbeteren, heeft Van Lanschot Kempen vorig jaar besloten om de CO2-prijs als risico-indicator toe te voegen aan het beleggingsrisico-framework voor haar fiduciair beheerklanten.

Impact van een wereldwijde stijging van CO2-prijzen met USD 75

Volgens het IMF2 is de wereldwijde gemiddelde CO2-prijs die nodig is om de uitstoot terug te brengen tot een niveau dat in overeenstemming is met de doelstelling van onder de 2 ˚C (zoals die is afgesproken in het Klimaatakkoord van Parijs) USD 75 per ton CO2-equivalent (t CO2e). De meeste landen zitten momenteel ruim onder dit niveau, en aangezien ontwikkelde landen waarschijnlijk hogere CO2-prijzen zullen vaststellen dan opkomende landen, wordt verwacht dat er een aanzienlijke stijging van de CO2-prijzen nodig zal zijn.

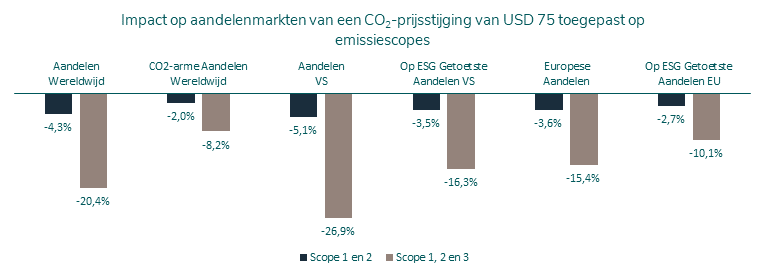

Van Lanschot Kempen heeft op basis van twee scenario’s een schokanalyse uitgevoerd voor de gevolgen van een stijging van de CO2-prijs voor de scope 1-, 2- en 3-uitstoot.3 Bij de analyse volgens het basisscenario is berekend wat het effect zou zijn van een stijging van de CO2-prijs van USD 75 ten opzichte van het huidige niveau hetzij via de heffing van CO2-belasting, hetzij via de handel in emissierechten (ETS). Uit het onderzoek komt naar voren dat een prijsstijging van USD 75 per t CO2e voor de scope 1- en 2-uitstoot van vervuilende ondernemingen, de waarde van deze ondernemingen wereldwijd met ongeveer 4% kan doen afnemen. Als de belasting wordt geheven over de scope 1-, 2- en 3-uitstoot van de vervuilers, kunnen aandelen gemiddeld zelfs 20% minder waard worden.

De impact van hogere CO2-prijzen varieert aanzienlijk van markt tot markt en aandelen die zijn opgenomen in duurzame indices zijn veel beter beschermd tegen de negatieve impact dan aandelen binnen traditionele indices. Aandelen in de VS zouden bijvoorbeeld het hardst worden getroffen door een belasting op scope 1-3 (-27%), maar een duurzame tegenhanger zoals een index van op ESG-criteria getoetste Amerikaanse aandelen zou het veel beter doen (-16%).

Impact van een wereldwijde stijging van CO2-prijzen met USD 150

Gezien de versnelling van het tempo waarin de aarde opwarmt, is het aannemelijk dat een wereldwijde stijging van de CO2-prijs van USD 75 niet genoeg zal zijn om de Parijse klimaatdoelen te halen. De schokanalyse van Van Lanschot Kempen op basis van het secundaire scenario van een prijsstijging van USD 150 per tCO2e laat zien dat bij een hoger CO2-prijsniveau, waarmee verder wordt gegaan dan de klimaatdoelen van Parijs, de aandelenkoersen op termijn nog sterker zullen dalen.

Een prijsstijging van USD 150 per t CO2e voor de scope 1- en 2-uitstoot van vervuilende ondernemingen, kan de waarde van deze ondernemingen wereldwijd met ongeveer 9% doen dalen. Als de belasting wordt geheven over de scope 1-, 2- en 3-uitstoot van de vervuilers, kunnen aandelen gemiddeld zelfs 41% minder waard worden. Ook in dit geval verschilt de impact per markt en zijn duurzame indices veel beter beschermd tegen de schokken van een klimaattransitie.

Michel Iglesias del Sol, Managing Director, Investment Strategy Advisory: ‘Gezien de risico’s waar klimaatverandering ons voor stelt, is de vraag niet óf maar wanneer wereldwijde markten hier de negatieve effecten van gaan ondervinden. In het worst-case-scenario zullen de rendementen dalen doordat we er met zijn allen niet in zijn geslaagd om de opwarming van de aarde tegen te gaan. In een positiever scenario brengt het vermijden van de fysieke risico’s van klimaatverandering – zoals stijgende temperaturen en meer extreme weersomstandigheden – transitiekosten met zich mee.’

‘Er komt steeds meer bewijs dat ESG-bewuste strategieën lagere risico’s met zich meebrengen en hogere rendementen kunnen opleveren. Beleggers zoals pensioenfondsen met een horizon van meer dan tien jaar zullen hoogstwaarschijnlijk de impact ondervinden van klimaattransitierisico’s, en beleggers met een langere horizon zullen waarschijnlijk zowel transitierisico’s als fysieke risico’s ondervinden als in aandelenportefeuilles geen rekening wordt gehouden met het streven naar CO2-vermindering.’

Het inrichten van een klimaatpositieve portefeuille kan in de komende tien jaar 20% extra rendement opleveren

De analyse van Van Lanschot Kempen wijst erop dat de kosten en de voordelen van decarbonisatie nog niet volledig zijn verdisconteerd door de aandelenmarkten. Hierdoor ontstaan er voor beleggers kansen om de grootste gevolgen van hogere CO2-prijzen te vermijden zonder dat dit ten koste gaat van het rendement. Van Lanschot Kempen raamt dat het inrichten van een klimaatpositieve portefeuille in de komende tien jaar 20% extra rendement kan opleveren, zelfs in vergelijking met een lage CO2– en/of duurzame aandelenstrategie.

Dit kan worden bereikt door het transitierisico van bestaande aandelenposities te verminderen (door bestaande aandelenbelangen te verruilen voor aandelen in ondernemingen die zich richten op een lage CO2-uitstoot of op de klimaattransitie) en tegelijkertijd te zoeken naar mogelijkheden om rechtstreeks te profiteren van de transitie-economie – bijvoorbeeld door te beleggen in groene technologie door middel van nieuwe, gerichte allocaties binnen zowel openbare als onderhandse markten.

Langetermijnbeleggers, zoals pensioenfondsen, dienen hun aandelenportefeuilles zodanig te herpositioneren dat ze beter bestand zijn tegen veranderingen in CO2-beprijzing en regelgeving. Pensioenfondsen moeten overstappen van standaardindices en -benchmarks naar meer duurzame alternatieven, aangezien het onderzoek erop wijst dat een ESG-leider of een ‘CO2-light’-portefeuille minder gevoelig is voor de risico’s die een hogere CO2-belasting met zich meebrengt.

Thematische strategieën met een focus op schone energie, schoon water, voedselvoorziening en landbouwgrond zijn belangrijke allocaties voor de lange termijn die naar verwachting zullen profiteren van de klimaattransitie en fysieke klimaatrisico’s zullen beperken. Dit geldt ook voor aanvullende beleggingskansen op het gebied van infrastructuur (beursgenoteerd en niet-beursgenoteerd) en op impact gerichte private-equity-strategieën met een focus op disruptieve technologieën.

Nikesh Patel, hoofd Investment Strategy UK: ‘Hoe langer we wachten met het verhogen van de CO2-prijzen, hoe strenger de regelgeving zal moeten worden om de uitstoot in even sterke mate te kunnen terugdringen – en hoe groter de impact zal zijn op aandelenwaarderingen. Beleggers hoeven niet te wachten met actie ondernemen totdat ze zien hoe diep CO2-regelgeving ingrijpt. Wanneer de discussie rond CO2-belasting eenmaal is afgerond en de kosten zijn verdisconteerd, kunnen beleggers alleen nog maar risico’s beperken in plaats van op zoek gaan naar kansen.’

‘In het geval van klimaatrisico is er een sterk opwaarts potentieel. Als er bijvoorbeeld een hogere CO2-belasting komt, moet de opbrengst ook worden uitgegeven, bijvoorbeeld aan groene infrastructuur of schone energie. Er moeten nieuwe producten, diensten, infrastructuur en intellectueel eigendom worden gecreëerd, en dat biedt beleggers een kans op aantrekkelijke rendementen.’