Bron

ABN AMRO

De circulaire economie komt maar moeizaam van de grond blijkt uit onderzoek van ABN AMRO. Oorzaken hiervoor zijn wet- en regelgeving en de op rendement gerichte financiële sector. Mede hierdoor hebben circulaire startups moeite om financieel rond te komen. Om de circulaire economie te laten slagen zijn systeemveranderingen nodig.

Een circulaire economie en de onvervulde financieringsbehoefte

Onze huidige, lineaire economie is gebaseerd op de aanname dat er een onuitputtelijke aanvoer van natuurlijke hulpbronnen tot onze beschikking staat. Hierdoor groeit de druk op het milieu nog steeds. Dit brengt de aarde en alles wat er op leeft in toenemende mate schade toe. Onder wetenschappers bestaat inmiddels brede overeenstemming dat het lineaire economische ‘take-make-waste’-model moet worden omgevormd tot een duurzame, circulaire economie. In tegenstelling tot een lineaire economie is het concept van een circulaire economie gebaseerd op het sterk verminderen van afvalproductie en vervuiling, het hergebruik en in gebruik houden van producten en materialen, en het bevorderen van de regeneratie van natuurlijke systemen. Op deze manier daalt de vraag naar grondstoffen en neemt onze afhankelijkheid van andere gebieden in de wereld af.

De wereldwijde economie is momenteel slechts voor 8,6 procent circulair (bron: Circularity Gap Report, 2021). In Nederland ligt dit percentage beduidend hoger, namelijk 25 procent. Dit betekent echter dat nog steeds 75 procent van alle grondstoffen die de Nederlandse economie binnenkomen uiteindelijk weer worden verbrand of weggegooid. Kortom, er is een radicale verandering nodig.

Naast de overheid hebben het bedrijfsleven en de financiële sector een essentiële rol in de transitie naar een circulaire economie. Om deze transitie te realiseren moeten bedrijven grote investeringen doen, in onder meer innovatieve productiemethoden en machines. De overgang van lineaire naar circulaire bedrijfsmodellen verloopt echter langzaam en stapsgewijs. Dit komt mede doordat bestaande bedrijven nog grotendeels zijn ingericht op lineaire bedrijfsmodellen, net als hun veelal nog terug te verdienen investeringen. Daarnaast hebben circulaire bedrijfs- en verdienmodellen vaak andere kenmerken dan traditionele lineaire modellen, wat financiering bemoeilijkt.

Vooral circulaire startups komen moeilijk aan financiering. De barrières waar zij op stuiten, zorgen voor een onvervulde financieringsbehoefte (‘funding gap’) voor nieuwe circulaire bedrijven en projecten. Voor Nederland is deze funding gap ingeschat op minimaal 340 miljoen euro in 2020 oplopend naar 1,7 miljard euro in 2025 (bron: onderzoek in opdracht van de European Investment Bank en de European Commissie, 2019).

Het belang van circulaire startups

Onderzoek laat zien dat volwassen bedrijven veelal langzaam, stapsgewijs, slechts gedeeltelijk of in de meeste gevallen helemaal niet overschakelen op circulaire bedrijfsmodellen. Als ze overschakelen, dan richten deze bedrijven zich in eerste instantie vaak op het laaghangend fruit: processen die relatief makkelijk te veranderen zijn met een relatief lage bijdrage aan het verminderen van hun milieudruk. Hierbij spelen rendement, financierbaarheid en (fiscale) wetgeving een rol; de meeste bedrijven zitten vast in het stramien van de dominante lineaire economie.

Circulaire startups daarentegen beginnen met een schone lei en kunnen hun circulaire bedrijfsmodel en de hiermee gepaard gaande investeringen direct op de gewenste manier vormgeven. Dit stelt circulaire startups in staat om meer innovatieve circulaire producten en diensten te creëren. Daardoor zijn circulaire startups essentieel in de transitie naar een circulaire economie. Echter, het hoge innovatieve gehalte, samen met het ontbreken van een bewezen track-record, betekenen hogere risico’s voor financiers in vergelijking met lineaire concurrenten. Hier komt bij dat de meeste circulaire verdienmodellen worden gekenmerkt door lagere rendementen en langere terugverdientijden.

Ook ABN AMRO heeft de afgelopen jaren waargenomen dat veel circulaire startups moeilijk financierbaar zijn, als gevolg van de eerder genoemde kenmerken en risico’s. Daarom is onderzoek gedaan naar de barrières van en mogelijke oplossingen voor deze onvervulde financieringsbehoefte. Dit onderzoek, uitgevoerd door Joost Loeb (ABN AMRO) in samenwerking met TIAS School for Business and Society, is gebaseerd op de ontwikkeling en analyse van een database van circulaire bedrijven, interviews met kennisexperts en een uitgebreide literatuurstudie. Uit de literatuurstudie blijkt dat de huidige kennis over het financieren van circulaire startups beperkt is en dat er nagenoeg geen empirische studies gedaan zijn naar de bancaire financiering van circulaire startups. Dit maakt de verkregen kennis waardevol. In het vervolg van dit artikel worden de belangrijkste inzichten beschreven.

Het Nederlandse financieringslandschap

Om te begrijpen waarom circulaire startups zo moeilijk financierbaar zijn, is het belangrijk om te weten hoe de financiële sector werkt en wat de kenmerken van het huidige financieringslandschap zijn. Op het eerste gezicht hebben circulaire startups veel financieringsmogelijkheden: diverse subsidies en fondsen zoals de MKB-innovatiestimulering, Stichting DOEN of iFund, verstrekkers van risicodragend vermogen (‘equity’) zoals seed- en venture capital-fondsen, en een uitgebreid aanbod aan kredietverstrekkers. Dit ruime en diverse aanbod van kleine en grotere financieringen voor zowel kleine als grotere bedrijven lijkt ook circulaire startups te kunnen bedienen. Toch is het aanbod van financiële oplossingen vaak niet toereikend. Er lijkt sprake van een mismatch, die zijn oorsprong vindt in investeringscriteria binnen de financiële sector en de wet- en regelgeving van de overheid.

De relatief grote risico’s van circulaire startups zijn een belangrijke oorzaak voor de gebrekkige investeringsbereidheid. Dan gaat het onder meer om jong en onervaren management en financiële risico’s zoals de terugbetalingszekerheid. Voor een deel betreffen dit risico’s die op iedere startup van toepassing kunnen zijn. Echter, het betreden van een onbekende markt en de veelal langere terugverdientijd zijn typisch voor de meeste circulaire startups. De genoemde risico’s en het lagere verwachte rendement gaan vaak slecht samen met de rendementseisen van investeerders. Ook voor een lening bij de bank komen circulaire startups in principe niet in aanmerking: vanwege de onzekere terugbetalingscapaciteit, het negatieve eigen vermogen en het gebrek aan onderpand zijn de risico’s vaak te hoog. Daarom zijn de meeste circulaire startups zeer afhankelijk van overheidssubsidies en -garanties.

Veel van de barrières voor circulaire startups vinden hun oorsprong in fiscale wet- en regelgeving die juist nadrukkelijk op de lineaire economie is ingesteld. De lage belasting op het consumeren van natuurlijke hulpbronnen en de hoge belasting op arbeid bemoeilijken de transitie naar een circulaire economie. Immers: zolang bedrijven – ondanks de toegebrachte schade aan de natuur – niet worden belast voor het gebruik van (nieuwe) grondstoffen blijft het financieel aantrekkelijk om volgens een lineair bedrijfsmodel te opereren. En zolang arbeid – een essentieel onderdeel van veel circulaire bedrijfsmodellen – zwaar wordt belast, is het bijzonder moeilijk om deze circulaire bedrijfsmodellen winstgevend en dus levensvatbaar te maken. Er dient een gelijk speelveld te worden gecreëerd: de belasting op arbeid moet omlaag en de belasting op grondstoffen en vervuiling moet omhoog. En om hergebruik te stimuleren zou het heffen van btw op hergebruikte materialen moeten worden afgeschaft. Zo wordt de transitie naar een circulaire economie gestimuleerd in plaats van ontmoedigd. Er moeten dus de nodige veranderingen in wet- en regelgeving worden doorgevoerd.

Karakteristieken van circulaire startups

Om inzicht te krijgen in de karakteristieken van circulaire startups is voor het onderzoek gebruik gemaakt van een database van 128 Nederlandse circulaire startups. Deze database is gecreëerd op basis van contact tussen ABN AMRO en circulaire bedrijven in de periode van 2018 tot 2021. In een eerder onderzoek door Bauwens et al. (2019) werden slechts 147 circulaire startups geïdentificeerd van een totaal van 2.980 Nederlandse startups, wat er op duidt dat het aantal circulaire startups in Nederland relatief klein is. Dus hoewel de 128 circulaire startups uit de database van ABN AMRO moeten worden gezien als een steekproef, zouden deze dus wel representatief kunnen zijn voor het Nederlandse landschap van circulaire startups.

Uit de database blijkt dat 76 van deze 128 circulaire startups een financieringsaanvraag hebben gedaan. Hiervan kon ongeveer een kwart worden gefinancierd. Dit laat zien dat het kunnen financieren van circulaire start-ups geen vanzelfsprekendheid is. Als onderdeel van de analyse is verder per circulaire startup het type circulariteit, het bedrijfsmodel, het verdienmodel en de al dan niet verkregen financiering in kaart gebracht.

Typen circulariteit en R-strategieën

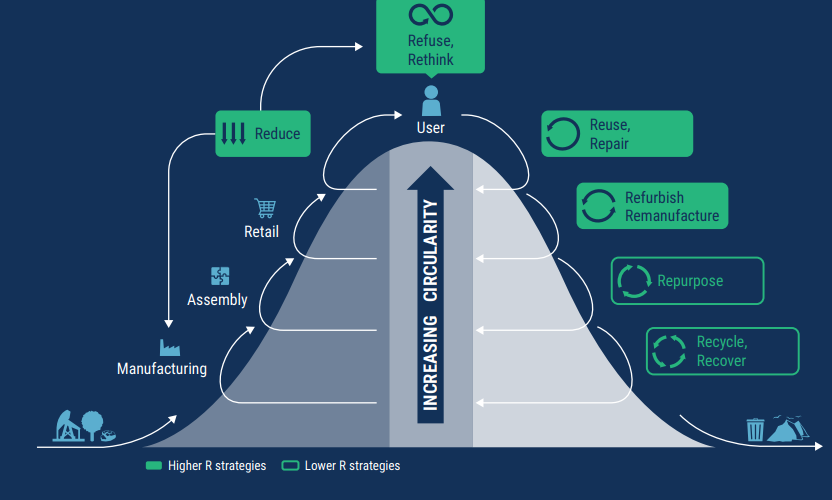

Om circulariteit te definiëren en bedrijven te kunnen beoordelen, wordt steeds vaker het ‘EU Categorisation System for the Circular Economy’ gebruikt. Dit is onderdeel van de ‘EU Taxonomy’ en is geïntroduceerd met de European Green Deal. Op het gebied van duurzaamheidsdefinities streeft de EU Taxonomy naar harmonisering en uniformiteit, onder meer door 14 circulaire categorieën te beschrijven. Binnen deze categorieën zijn ook de zogeheten R-strategieën terug te vinden, een veelgebruikte typering voor circulaire strategieën. Deze R-strategieën beginnen allemaal met de letter ‘R’ en leveren een praktisch handvat om de mate van circulariteit van bedrijfsmodellen te beoordelen. De bijbehorende ‘Value Hill’ (zie afbeelding) illustreert dat de mate van circulariteit relatief laag is bij ‘lagere’ R-strategieën als ‘Recycle’, ‘Recover’ en ‘Repurpose’, terwijl deze gaandeweg toeneemt met ‘hogere’ R-strategieën als ‘Remanufacture’, ‘Refurbish’, ‘Reuse’ en ‘Repair’. Lagere R-strategieën zorgen voor hergebruik van materialen die anders weggegooid zouden worden, terwijl hogere R-strategieën consumptie en productie verminderen door producten slimmer of overbodig te maken, dan wel door de levensduur te verlengen.

Van de onderzochte startups in het onderzoek hanteert meer dan 80 procent een hogere R-strategie hanteert. Dit betekent dat deze bedrijven, indien succesvol, positief bijdragen aan de transitie naar een circulaire economie. Helaas hebben bedrijven met hogere R-strategieën de meeste moeite met het krijgen van financiering. Deze bedrijven hebben meestal behoefte aan relatief kleine financieringen (tot circa 500.000 euro) en maatwerk, terwijl dit voor financiers juist relatief hoge transactiekosten veroorzaakt.

Circulaire startup archetypen en verdienmodellen

Verder kunnen circulaire startups ingedeeld worden middels de door Henry et al. (2020) gecategoriseerde archetypes: design-, waste-, platform-, service- of nature-based. Daar waar het onderzoek van Henry et al. is gebaseerd op een groep circulaire bedrijven uit Berlijn, Londen en de Randstad, bestaat de groep circulaire startups die voor het onderzoek van ABN AMRO zijn geanalyseerd enkel uit Nederlandse startups. Een interessante bevinding is dat beide groepen circulaire startups grofweg dezelfde verdeling in archetype kennen (zie tabel), ondanks de geografische verschillen.

De circulaire startups zijn ook beoordeeld op verdienmodel, aan de hand van typische circulaire verdienmodellen: ‘Pay-per-Use’, ‘Verhuur’, ‘Koop & terugkoop’, ‘Lease’, en ‘Product-as-a-Service (PaaS)’. Uit analyse van de database blijkt dat van de 128 circulaire startups 74 procent een traditioneel verkoopmodel hanteert, en dus geen typisch circulair verdienmodel. Slechts 21 procent van de circulaire startups was ‘typisch circulair’ op basis van het verdienmodel. Dit is verassend en geeft aan dat traditionele en soms hybride verdienmodellen nog steeds de overhand hebben.

Hoe worden circulaire startups dan wel gefinancierd?

Uit het onderzoek blijkt dat 56 procent van de gefinancierde circulaire startups gebruik heeft gemaakt van subsidies en regelingen die hogere (krediet)risico’s van bedrijven accepteren. Hiervan wordt meer dan een derde gefinancierd met BMKB-leningen, waarbij de overheid gedeeltelijk garant staat.

Conclusies en aanbevelingen

Het is duidelijk dat jonge circulaire bedrijven veelal lastig financierbaar zijn vanwege het ontbrekende trackrecord, afwijkende cashflows, achterblijvende winst en een laag eigen vermogen. De standaard financieringsinstrumenten sluiten vaak niet op deze karakteristieken aan. Dit wordt mede veroorzaakt door de op snel en hoog rendement gerichte investeringscriteria bij financiers, daar waar juist ‘slow capital’ nodig is dat genoegen neemt met minder rendement.

Voor banken geldt dat de lineaire kredietrisicomodellen van banken niet of onvoldoende zijn toegerust op het waarderen van circulaire risico’s. Als de financiële sector een leidende rol wil spelen in de transitie naar een circulaire economie, dan dient deze dus de noodzakelijke veranderingen door te voeren bij het beoordelen en managen van de financieringsrisico’s van circulaire bedrijven. Zo zouden speciale proposities voor circulaire startups moeten worden aangeboden, juist omdat deze zo belangrijk zijn in de transitie naar een circulaire economie. Met name gemengde financieringsinstrumenten, waarbij elke vorm van overheidsbijstand aangegrepen wordt, kunnen helpen om de risico’s te beheersen en investeringen in de circulaire economie te stimuleren. Daarnaast zullen banken een specifiek kredietbeleid voor circulaire bedrijven moeten ontwikkelen, vanwege de vaak wezenlijk andere kenmerken van deze bedrijven. Ook zouden banken een investeringsfonds met risicodragend vermogen kunnen oprichten. Bij de ontwikkeling van nieuwe financieringsinstrumenten dient de focus te liggen op relatief kleine financieringsbedragen (het segment tot 1 miljoen euro), omdat de meeste circulaire startups daar behoefte aan hebben.

De financiële sector kan ook nog op andere manieren bijdragen aan de transitie naar een circulaire economie, namelijk door de kennis van werknemers te verhogen en gebruik te maken van eenduidige definities voor circulariteit (EU Taxonomy). Zo kunnen consistente data over circulaire bedrijven worden vergaard. Dit is nodig om circulaire bedrijven te kunnen herkennen en verder te ondersteunen. Om de weg te vinden in het Nederlandse financieringslandschap is voldoende kennis en begeleiding van experts nodig.

Tot slot zal gepleit moeten worden voor de noodzakelijke aanpassingen binnen de relevante wet- en regelgeving om een gelijk speelveld voor circulaire bedrijven te creëren. Circulaire bedrijven moeten de kans krijgen succesvol te worden. Systeemveranderingen zijn een voorwaarde voor het al dan niet slagen van de circulaire economie.