De meeste commerciële banken zijn blind voor de risico’s die gepaard gaan met de financiering van bedrijven in de toeleveringsketen van plastic, met name de schadelijke invloed van plastic op het klimaat, de natuur, de menselijke gezondheid en gemeenschappen. Als gevolg daarvan hebben maar heel weinig banken beleid om effectief met deze risico’s om te gaan, laat staan om financiering voor de plasticindustrie helemaal uit te sluiten. Dit is de belangrijkste conclusie van een eerste beoordeling van het beleid van banken met betrekking tot plastic, uitgevoerd door de Plastic Banks Tracker , een initiatief van Profundo, BankTrack en de Plastic Soup Foundation, gericht op het blootleggen van de rol van commerciële banken in de financiering van de plasticlevenscyclus: van polymeerproducenten via de voedingsindustrie en retailbedrijven tot de afvalverwerkingssector. [1]

Beoordeling van inzet, beleid en implementatie

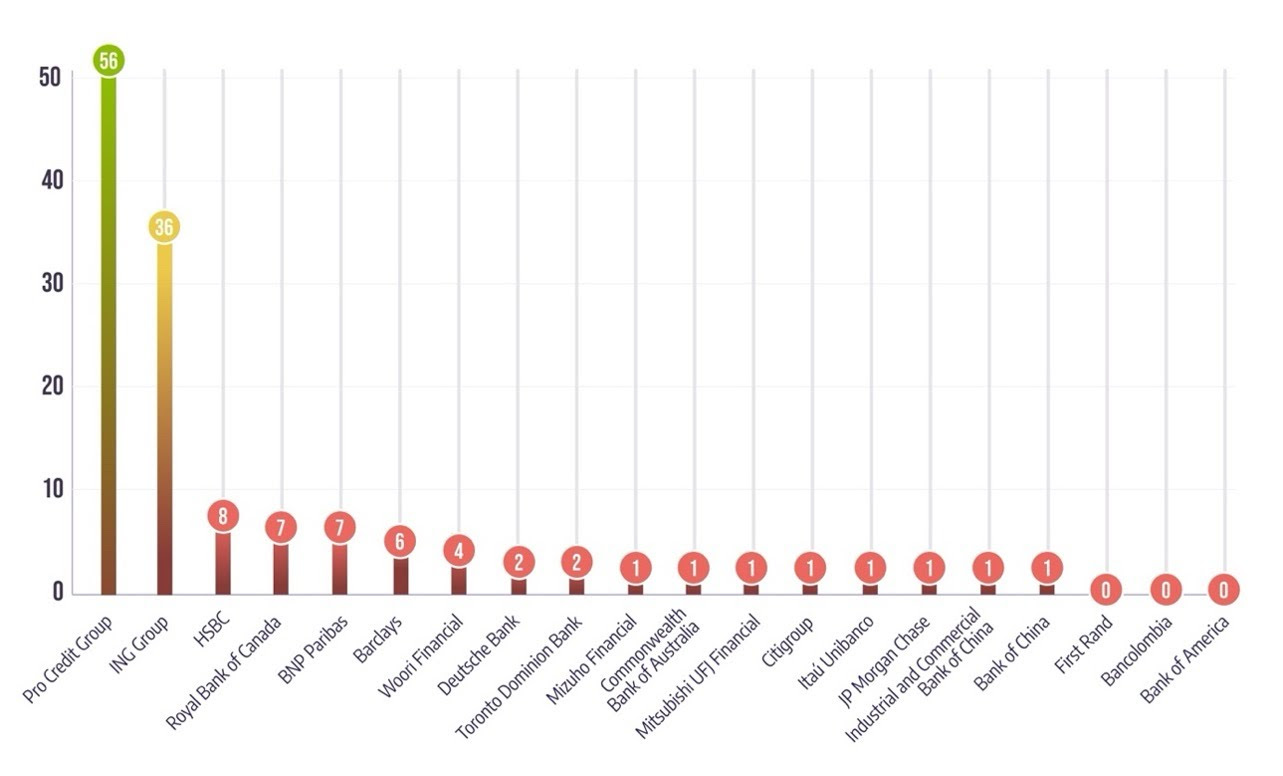

Deze eerste beoordeling had betrekking op twintig van de grootste banken die een prominente rol spelen bij de financiering van bedrijven in de wereldwijde kunststoflevenscyclus, waaronder enkele banken die deelnemen aan de UNEP Finance Leadership Group on Plastics. [2] Onze methodologie beoordeelt drie verschillende fasen die een bank moet doorlopen om de kunststoftransitie goed te kunnen financieren: Erkenning van hun rol bij het in stand houden van de plasticcrisis en toewijding om een deel van de oplossing te zijn; beleidsontwikkeling (‘Beleid’) als leidraad voor hun financieringsbeslissingen, en implementatie van dit beleid door middel van screening, betrokkenheid bij klanten en het bieden van aantrekkelijke financieringsvoorwaarden voor alternatieven. Op basis van hun scores voor deze fasen worden banken vervolgens ingedeeld in categorieën van achterblijvers tot koplopers.

De meeste banken zijn achterblijvers

Uit een nieuwe website die vandaag is gepubliceerd, www.plasticbankstracker.org , blijkt dat geen van de twintig onderzochte banken als toonaangevend kan worden beschouwd. Slechts twee banken scoren redelijk goed op Erkenning en Betrokkenheid.

Het Duitse ProCredit kwalificeert in onze ranglijst als een gematigde presteerder, terwijl de Nederlandse bankgroep ING wordt gezien als een volger.

Teleurstellend genoeg scoren de andere 18 banken als achterblijvers. Sommige van deze banken, zoals Mitsubishi UFJ, Barclays en BNP Paribas, hebben relevant beleid op het gebied van bijvoorbeeld klimaatverandering, natuurbescherming of gezondheid en gemeenschappen. Maar omdat het hen ontbreekt aan de juiste erkenning van en betrokkenheid bij de plasticcrisis, kan niet van hen worden verwacht dat ze dit beleid strikt implementeren in hun financieringsrelaties met bedrijven in de plasticlevenscyclus.

Op basis van de Plastic Banks Tracker -methodologie kregen alle banken een score op een schaal van 0-100.

Jan Willem van Gelder, directeur van Profundo , dat het onderzoek uitvoerde, zegt hierover: “Het is opvallend om te zien dat zoveel banken die veel te maken hebben met bedrijven in de plasticlevenscyclus de ernst van de plasticcrisis en hun eigen specifieke verantwoordelijkheid daarvoor niet erkennen. Hoewel de meeste banken beleid op hoog niveau hebben op het gebied van gezondheid, mensenrechten en klimaatverandering, zal dit niet helpen bij het oplossen van de plasticcrisis zolang ze zich er niet toe verbinden om prioriteit te geven aan de implementatie van dit beleid bij hun klanten in de plasticlevenscyclus.”

Maria Westerbos, directeur van de Plastic Soup Foundation : ” Uit het onderzoek blijkt dat er een totaal gebrek aan urgentie is in de bankensector om de huidige wereldwijde plastic crisis aan te pakken. De huidige plasticproductie van 500 miljoen ton per jaar is niet meer onder controle te houden; we eten, drinken en ademen plastic en wetenschappers hebben plastic in ons bloed gevonden en onlangs zelfs in onze hersenen. De projecties laten zien dat de plasticproductie in de komende decennia zal verdrievoudigen als er geen serieuze maatregelen worden genomen. Als financiers van dit systeem kunnen banken een cruciale rol spelen bij het veranderen van de richting van de plasticproductie.”

Johan Frijns, directeur van BankTrack , gaf verder commentaar: “De almaar toenemende productie en consumptie van plastic wordt alom gezien als een grote milieu- en gezondheidscrisis, waarvoor op een gegeven moment niet alleen plasticproducenten maar ook hun financiers verantwoordelijk zullen worden gehouden. Banken moeten begrijpen dat de perceptie van een ‘Plastic Bank’, die de productie van plastic financiert, hetzelfde ernstige reputatierisico met zich meebrengt als het financieren van de voortdurende exploratie van fossiele brandstoffen als een ‘Fossiele Bank’. Banken moeten zich losmaken van deze twee sterk verbonden industrieën en zich in plaats daarvan richten op het financieren van de energie- en kunststoftransitie.”

Noten

1] De Plastic Banks Tracker (www.plasticbankstracker.org) is een initiatief van Profundo, BankTrack en de Plastic Soup Foundation. Het staat open voor andere maatschappelijke organisaties om zich aan te sluiten. De Plastic Banks Tracker wil commerciële banken aanmoedigen om een wereldwijde overgang te ondersteunen van ongebreidelde en giftige plasticproductie naar duurzaam gebruik en effectief afvalbeheer. Wij willen dat banken het probleem van de almaar groeiende productie en het gebruik van plastic erkennen, en hun eigen specifieke rol in het creëren van deze crisis; dat ze zich ertoe verbinden hun financiering te verschuiven naar een einde aan de verdere productie van plastic, en dat ze hun invloed op klanten gebruiken om over te stappen op een productiecyclus die gebaseerd is op verminderen, hergebruiken en recyclen.

[2] Zie https://www.unepfi.org/

* FirstRand (Zuid-Afrika) * Bank of China * Industrial and Commercial Bank of China * Mitsubishi UFJ Financial (Japan) * Mizuho Financial (Japan) * Woori Financial (South Korea) * Barclays (UK) * BNP Paribas (France) * Deutsche Bank (Germany) * HSBC (UK) * ING Group (Netherlands) * ProCredit Group (Germany) * Bank of America (USA) * Citigroup (USA) * JPMorgan Chase (USA) * Royal Bank of Canada (Canada) * Toronto-Dominion Bank (Canada) * Commonwealth Bank of Australia * Bancolombia (Colombia) * Itaú Unibanco (Brazil)