Particuliere beleggers die meer willen doen met duurzaam beleggen en dat met hun adviseur bespreken, stuiten nogal eens op een adviseur die duurzaam nogal makkelijk wegwuift als niet zo’n interessante optie. Die houding is veelal gestoeld op drie mythen over vermeende gebreken van duurzaam beleggen. Morningstar wil die mythen ontkrachten op basis van feiten.

Eerste mythe: lager rendement

De belangrijkste en hardnekkigste mythe is dat duurzaam beleggen een lager rendement oplevert dan conventionele strategieën. Onderzoek wijst uit dat dat helemaal niet geval hoeft te zijn, om te beginnen met Morningstar’s eigen onderzoek uit 2016 waar we eerder over schreven (en dat u hier kunt lezen).

De theorie achter de mythe is dat door uitsluiting van bedrijven of sectoren de tracking error en het risico ten opzichte van een benchmark toenemen doordat het belegbaar universum krimpt.

In de praktijk heeft de beperking van het universum helemaal niet tot underperformance te leiden. Het kan namelijk zo zijn dat de uitgesloten bedrijven slechter presteren dan de rest. Als die buiten de portefeuille vallen, drukt hun underperfoance daar dus ook niet op. De fameuze belegger Jeremy Grantham van GMO heeft dit eerder onderzocht door de S&P 500 te vergelijken met portefeuilles waarin een of meerdere van de 10 sectoren uit die benchmark ontbraken.

Daaruit bleek dat over de periode 1989-2017 de rendementen van deze portefeuilles zo’n 50 basispunten uiteen lagen, waarbij er zes beter presteerden van de S&P 500 en vier achterbleven bij de index.

Voorbeeld: tabaksindustrie

Dat de bijdrage van specifieke sectoren kan verschillen, blijkt uit hoe het de tabaksbedrijven is vergaan, een sector die vaak wordt uitgesloten vanuit duurzaamheidsoogpunt. In de jaren ’90 en begin jaren 2000 zou uitsluiten daarvan underperformance hebben betekend. Maar over de afgelopen tien jaar leidt uitsluiting van deze bedrijfstak juist tot outperfomance, omdat tabaksbedrijven minder goed zijn gaan presteren.

De MSCI world Tobacco Index heeft in de 10-jaarsperiode tot en met augustus 2019 een gemiddeld jaarlijks rendement geboekt van 8,6%, en daarmee bleef de sector achter bij de MSCI World Index die gemiddeld 9,2% haalde.

De 3 mythen in een matrix

Van uitsluiting tot ESG integratie

Uitsluiting is echter allang niet meer de kurk waarop duurzaam beleggen drijft. Het is een eerste stap om onderscheid te maken. Inmiddels gaan veel beleggers verder door duurzaamheid een integraal onderdeel te laten zijn van hun beleggingsproces. Ze nemen criteria op het gebied van milieu, sociaal beleid en goed ondernemingsbestuur actief mee in het proces en ze gaan ook actief in gesprek met bedrijven om ze tot verbetering aan te zeggen (‘engagement’).

Ander onderzoek met behulp van Morningstar-data over de periode die terugklijkt tot 2004 laat zien dat in slechts drie kalenderjaren sindsdien de prestaties van duurzaam en conventioneel significant verschilden: duurzame fondsen bleven in 2004 en 2010 achter en deden het in 2017 juist beduidend beter.

Tweede mythe: hoge kosten

De tweede mythe is die van hoge kosten. Veel beleggers denken nog altijd dat duurzaam beleggen een hoger prijskaartje heeft dan conventionele strategieën volgen. Ook dat is niet het geval als we naar de data kijken.

Het was hooguit in de beginjaren het geval, toen duurzame fondsen vooral door kleine, gespecialiseerde fondshuizen in de markt werden gezet tegen hoger dan gemiddelde kosten.

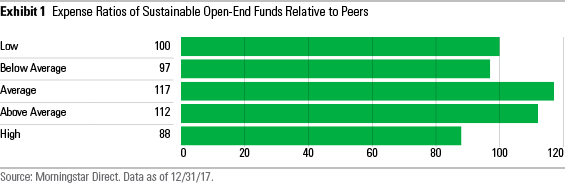

Onderzoek van Morningstar uit 2017 naar de kosten van duurzame Amerikaanse beleggingsfondsen in vergelijking met hun concurrenten laat zien dat de kosten van duurzame fondsen normaal verdeeld zijn. Onderstaande grafiek maakt dat inzichtelijk:

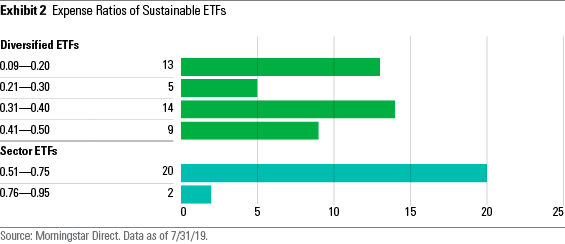

De kosten van duurzame fondsen zijn in de loop der jaren gaan dalen. In 2016 waren er nog maar twee ESG ETF’s met 50 basispunten aan kosten, maar momenteel liggen voor bijna alle 40 duurszame ETF’s op de Amerikaanse markt tussen de 9 en 20 basispunten. Onderstaande grafiek geeft het overzicht:

Derde mythe: onvoldoende keus

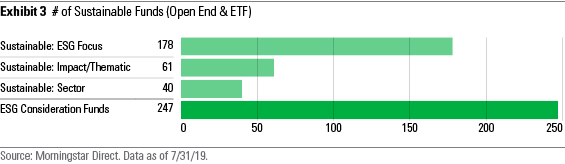

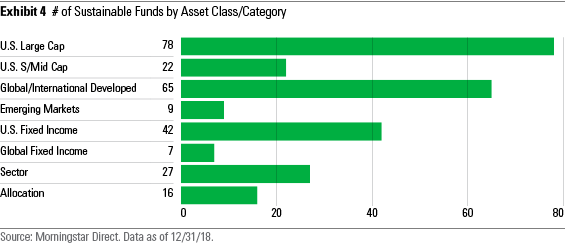

De derde mythe is er dat er nog voldoende keus zou zijn in duurzame fondsen. Kijken we naar de Amerikaanse markt, dan staan er 279 duurzame open-end fondsen en ETF’s de belegger ter beschikking. Nog eens 247 fondsen hebben recentelijk ESG-criteria toegevoegd aan hun prospectus. Dat zijn dus ruim 500 mogelijkheden om duurzaamheid een rol te geven in de beleggingsportefeuille.

Bovendien is dat aanbod behoorlijk gespreid over de diverse fondscategorieën; aandelen VS, aandelen buiten VS, opkomende markten, obligaties en allocatiefondsen. De categorie Amerikaanse large-cap aandelen is de grootste, zo laat onderstaande grafiek zien:

Kortom, de drie mythen rond duurzame beleggingsfondsen zijn doorgeprikt: ze blijven niet achter in rendement, ze zijn niet te duur en er is niet te weinig keus. Volop mogelijkheden dus voor de fondsbelegger die duurzaamheid een rol wil geven in zijn beleggingsportefeuille.

John Hale, Global Head of Sustainability Research bij Morningstar

Dit artikel is eerder gepubliceerd op de website van Morningstar