Het aanbod aan duurzame fondsen is de afgelopen jaren fors toegenomen. Echter, veel aandelenfondsen hebben een nadrukkelijke groei stijl. Veel duurzame beleggers zullen daar niet rouwig om zijn, aangezien ze daardoor uit de buurt gebleven zijn van de sterk onderpresterende waarde stijl. Maar wat als duurzame beleggers toch in waardefondsen willen beleggen? Dan blijkt de keuzemogelijkheid klein te zijn.

Eén van de mogelijke risico’s die duurzaam beleggen met zich meebrengt is stijl risico. De portfeuilles van duurzame aandelenfondsen kennen namelijk vaak een hang naar groei- of kwaliteitsaandelen. Binnen de classificaties van Morningstar behoren veel duurzame aandelenfondsen dan ook vaak tot de categorieën met een groei stijl, zoals bijvoorbeeld Aandelen Wereldwijd Large-Cap Groei of Aandelen Europa Large-Cap Groei.

Het risico dat beleggen in een dergelijke stijl met zich meebrengt, is dat een beleggingsstijl voor een bepaalde periode uit de gratie kan raken bij beleggers met als gevolg een underperformance ten opzichte van de bredere markt of andere stijlen. Duurzame beleggers doen er daarom goed aan om na te gaan welke stijl hun duurzame fondsen volgen en zich af te vragen hoe sterk het groei karakter is en of ze zich daar comfortabel bij voelen.

Underperformance voor waarde

De laatste jaren zullen duurzame beleggers zeer tevreden zijn geweest dat hun focus op duurzaamheid hen heeft weggeleid van waarde aandelen. Over de afgelopen tien volledige kalenderjaren, van 2010 tot en met 2019, was er namelijk maar één kalenderjaar waarin waarde aandelen het beter hebben gedaan dan de markt (waarbij het rendement van de MSCI World Value index is afgezet tegen dat van de MSCI World index).

Alleen in 2016 wist de waarde index de bredere wereldaandelenindex voor te blijven. Hoewel de underperformance zeker niet in ieder jaar even groot is geweest, is het aantal jaren van underperformance veelzeggend.

Dit jaar, tot en met eind mei, bracht in dat beeld geen verandering. Integendeel, met een negatief rendement van 17,60% (in euro’s) loopt de MSCI World Value index mijlenver achter op de MSCI World index waar het verlies 7,36% bedraagt. De corona crisis is een belangrijke verklaring voor deze matige prestatie van waarde aandelen.

De sectoren die het hardst zijn geraakt door de pandemie, zijn juist in de waarde index zwaarder vertegenwoordigd dan in de MSCI World index, zoals bijvoorbeeld de financiële sector. Echter, ook de energie sector heeft een hogere weging in de MSCI World Value index en deze sector had ook nog eens te kampen met een ontluikende olieprijsoorlog tussen Rusland en Saudi-Arabië.

Dergelijke cijfers zullen bij contraire beleggers wellicht het koopjesalarm doen afgaan. Maar is dat ook te combineren met een duurzame benadering?

Selectie maken

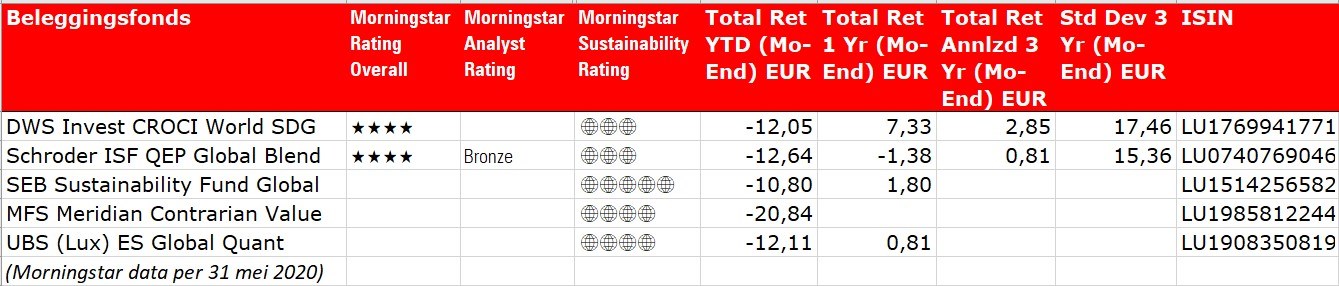

Voor de beleggers die duurzaamheid belangrijk vinden en overtuigd zijn van het herstel potientieel voor waarde aandelen, hebben we een selectie gemaakt onder wereldwijde aandelenfondsen. Daarbij hebben we alleen gekeken naar fondsen binnen de Morningstar categorie Aandelen Wereldwijd Large-Cap Waarde, waarvoor bovendien een distributievergoedingvrije aandelenklasse in Nederland verkrijgbaar is.

Vervolgens hebben we gekeken of de officiële fondsdocumenten, zoals het prospectus, een indicatie gaven dat duurzaamheid onderdeel uitmaakt van het beleggingsproces. Vervolgens hebben daar waar mogelijk geverifieerd of duurzaamheid ook daadwerkelijk onderdeel uitmaakt van het proces, tevens dienden deze fondsen een Morningstar Sustainability Rating van minimaal drie globes te hebben. Tot slot, hebben we ook fondsen die geen expliciet duurzaam beleggingsbeleid hebben, maar wel met vier of vijf globes, aan de selectie toegevoegd.

Kleine groep fondsen

Het eindresultaat van deze exercitie is overzichtelijk en op één hand te tellen. Hetgeen nog meer benadrukt dat duurzaamheid en waardebeleggen over het algemeen moeilijk met elkaar samengaan. Van de vijf fondsen zijn er slechts drie die een intentioneel duurzaam beleggingsbeleid hebben.

De eerste van dat trio is DWS Invest CROCI World SDG. Dit product wordt beheerd volgens DWS’s CROCI methodologie, hetgeen staat voor Cash Return on Capital Invested. Voor DWS Invest CROCI World SDG wordt van deze waarderingsmaatstaf gebruik gemaakt om circa 90 tot 100 aandelen te selecteren die zowel een lage waardering hebben als mede zich zoveel mogelijk conformeren aan de 17 Sustainable Development Goals van de VN. Daarnaast worden ook de uitsluitingscriteria toegepast die DWS voor al haar fondsen hanteert en wordt er niet belegd in de sectoren financiële waarden en vastgoed.

Schroder ISF QEP Global Blend staat aangemerkt als een fonds dat duurzaamheid in het proces integreert. Dat is inderdaadhet geval, maar voor dit fonds dat een Morningstar Analyst Rating van Bronze draagt, biljft het relatief beperkt tot ESG onderzoek dat de weging van een positie kan beïnvloeden.

Het laatste duurzame waardefonds is van de Noorse beheerder SEB. Het fondshuis past voor al haar fondsen duurzaamheidsaspecten toe in het proces. Dit gebeurt echter niet in dezelfde mate voor alle fondsen. Zo zullen de duurzaamheidscriteria voor de intentionele duurzame strategieën, waaronder dit wereldwijde waardefonds, strikter zijn dan voor conventionele fondsen. In ieder geval bestaat het duurzaamheidsbeleid uit uitsluiting van sectoren of bedrijven die niet voldoen aan de duurzaamheidscriteria van SEB en is focus van aandelenselectie gericht op bedrijven die goed presteren op het gebied van duurzaamheid of die welomschreven transitieplannen hebben.

Voldoende duurzaam

De overige drie fondsen in de tabel van MFS en UBS zijn geen intentionele duurzame fondsen, maar hebben hebben wel een Morningstar Sustainability Rating van vier globes. Daarmee zouden ze voor duurzame belegger toch kunnen voldoen als duurzaam waardefonds.

Voor de beleggers die contrair willen beleggen in waarde aandelen of een gedeelte van hun portefeuille in waarde aandelen willen beleggen om een mogelijke groei bias te voorkomen of te verminderen, maar ook duurzaamheid belangrijk vinden, is de keuze niet reuze. Hoewel er wel degelijk mogelijkheden zijn, zijn duurzame waardefonden een schaars goed.

Ronald van Genderen, Manager Research Analyst Morningstar