ESG is niet meer weg te denken, nu de grootste vermogensbeheerders wereldwijd nieuw ESG-beleid implementeren, specifieke sectoren uitsluiten en hun ESG-teams versterken. Het meest in het oog springende rondom het ESG-beleid van passieve vermogensbeheerders is een switch naar één van de letterlijk duizenden ESG-benchmarks. Als reactie worden er steeds meer ESG-benchmarks opgetuigd, met als gevolg dat de ESG-indices vele malen sneller groeien dan de normale indices. Maar kleven er ook nadelen aan deze ESG-benchmarks? We zetten hieronder de vijf fabels op een rij.

Fabel 1: Bedrijven in een ESG-benchmark zijn per definitie duurzaam

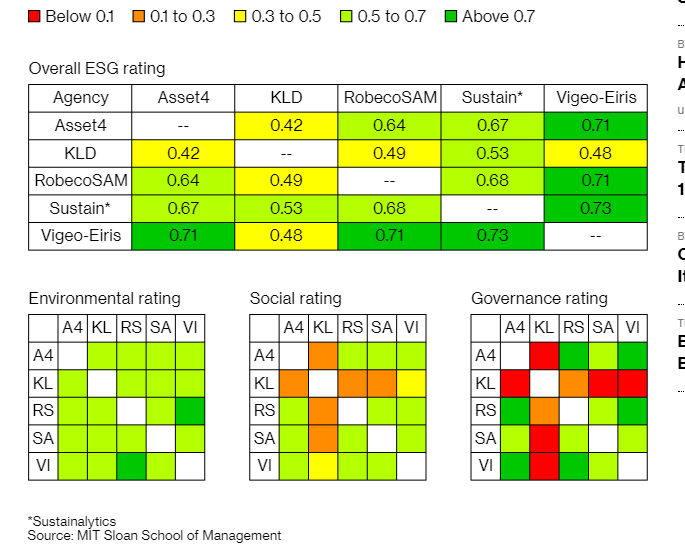

Er zijn op dit moment heel veel ESG-benchmarks, elk met een eigen implementatie van duurzaamheidskaders. De focus kan variëren van scores op sociale, governance- en milieufactoren (ESG) tot reductie van koolstofuitstoot en andere specifieke thema’s op dit gebied. Zouden al deze onderwerpen rond duurzaamheid in één universele definitie kunnen worden gevangen, dan zouden alle indexfondsen die een bepaalde ESG-benchmark volgen als ‘duurzaam’ kunnen worden geclassificeerd. Maar anders dan bijvoorbeeld de ratings van ratingbureaus als S&P en Moody’s, die in sterke mate samenhangen, verschillen de ESG-ratings van diverse indexproviders wezenlijk.

Correlaties van de scores van ESG-ratingbureaus in een gemeenschappelijke steekproef van bedrijven

* Sustainalytics

Bron: MIT Sloan School of Management

Waar verwacht mag worden dat over het hebben van een kleine fossiele voetafdruk geen discussie mogelijk is en dat hier sprake zou zijn van een uniek universeel cijfer, is dit niet het geval. Fossiele voetafdrukken verschillen, als gevolg van verschillende waarderingsmethoden. Hetzelfde geldt voor scores op traditionele ESG-criteria, door a) verschillende interpretatie of b) het toegewezen belang van één van deze onderwerpen in een totaalscore.

Verder kunnen de ethische normen van aanbieders van ESG-benchmarks verschillen. Denk bijvoorbeeld aan de definitie van bepaalde bedrijfsactiviteiten alvorens bedrijven aan een index worden toegevoegd. Bepaalde activiteiten van een onderneming en het bijbehorende omzetpercentage worden omschreven met het oog op de vraag of een onderneming al dan niet wordt uitgesloten. Tabak is een voorbeeld van een bedrijfsactiviteit, waarover onder indexproviders eensgezindheid bestaat; tabaksproducenten worden uitgesloten van de benchmark. Het uitsluitingspercentage van tabaksomzetcijfers ligt tussen 5% en 10%. Waar bijvoorbeeld geen eensgezindheid over bestaat, is de omschrijving van controversiële wapens. Worden in de duurzaamheidsindices van de Dow Jones biochemische wapens niet als uitsluitingscriterium genoemd, in FTSE4Good worden biochemische wapens, als onderdeel van controversiële wapens, wel uitgesloten. Zolang er ruimte is voor interpretatie bij aanbieders van ESG-data en/of indexproviders, doen definities ter zake. Dit kan betekenen dat bepaalde (onderdelen van) ESG-benchmarks niet voldoen aan de door u als vermogensbezitter of vermogensbeheerder gestelde duurzaamheidscriteria.

Fabel 2: Overschakelen naar een ESG-benchmark betekent beperking van alle ESG-risico’s

Over het algemeen zijn indexbeleggers gericht op het beperken van hun risico’s; beleggen in de hele markt beperkt het risico op bepaalde individuele aandelen. Het uitsluiten van bedrijven betekent niet noodzakelijkerwijs dat de specifieke risico’s van aandelen toenemen, omdat er nog steeds diversificatie wordt gecreëerd door in een voldoende breed deel van de markt te beleggen. Zou een index bijvoorbeeld uit slechts 10 aandelen bestaan, dan was het problematisch, maar dat is vrijwel nooit het geval. Voor ESG-benchmarks pleit dat naast actieve risicobeperking via diversificatie, de met ESG samenhangende risico’s ook worden beperkt.

* Nestle staat in de top 10 van de door de FTSE4Good ontwikkelde index voor ontwikkelde markten,

terwijl het onderdeel is geweest van een groot onderzoek vanwege het beheer van de toeleveringsketen, prijsafspraken en kinderarbeid.

https://research.ftserussell.com/Analytics/FactSheets/temp/dd18eed4-889a-46fb-b2eb-e8c38f57e407.pdf

Bedrijven met de slechtste ESG-rating in een bepaalde sector worden uitgesloten of onderwogen en die met de beste rating krijgen een hogere weging. Daarbij wordt dicht bij de brede marktbenchmark gebleven, gelet op de weging van land en sector. Geweldig toch? Inderdaad, maar deze zogenaamde “best in class”-methodologie gaat niet altijd op, want er zijn gevallen waarin zelfs de bedrijven met de hoogste ratings in een bepaalde sector aanzienlijke ESG-risico’s lopen. Het meest voor de hand liggende voorbeeld is de olie-industrie. Alle oliebedrijven hebben als gevolg van klimaatverandering te maken met nieuwe regelgeving en meer controle. Is het dan verstandig enkel de slechtste ondernemingen uit te sluiten en de rest in uw portefeuille te houden? Ook als de bedrijven (mee)werken aan een transitie naar een duurzame samenleving door een deel van hun vermogen te investeren in hernieuwbare energie, zijn de risico’s waarmee zij te maken hebben nog steeds aanzienlijk. De meeste algemene ESG-benchmarks houden hier geen rekening mee. Dus ja: ESG-risico’s worden beperkt, maar slechts voor een deel!* Nestle staat in de top 10 van de door de FTSE4Good ontwikkelde index voor ontwikkelde markten, terwijl het onderdeel is geweest van een groot onderzoek vanwege het beheer van de toeleveringsketen, prijsafspraken en kinderarbeid.

Fabel 3: ESG-benchmarks rechtvaardigen een opslag gelet op de speciale karakteristieken

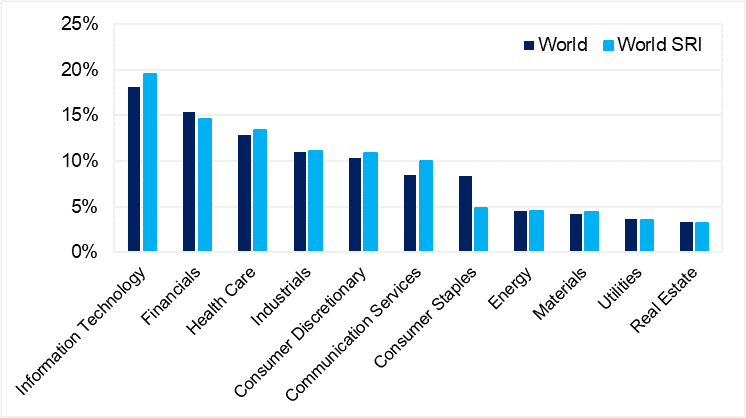

Indexproviders zijn slim: met min of meer hetzelfde product kunnen zij hogere kosten berekenen, met name wanneer het ESG en SRI betreft. Indexproviders brengen doorgaans extra kosten in rekening voor een ESG-benchmark; terwijl de onderliggende methodologie gelijk blijft, maar met minder aandelen. Een argument voor de extra kosten kan zijn dat de indexproviders hun cliënten intellectueel eigendom leveren. Alle indexproviders volgen een bepaalde procedure voor selectie van het universum.

MSCI World versus MSCI World SRI

Bron: https://www.msci.com/documents/10199/149ed7bc-316e-4b4c-8ea4-43fcb5bd6523 en https://www.msci.com/documents/10199/641712d5-6435-4b2d-9abb-84a53f6c00e4

Het voornaamste intellectuele eigendom van indexproviders ligt in de selectie van het universum; de eerste stap naar het samenstellen van een ESG-benchmark. Uitgaande van de belangrijkste benchmark, wordt een aantal selectiecriteria gebruikt om onderdelen in- of uit te sluiten, waardoor een beleggingsuniversum ontstaat dat doorgaans wordt gewogen aan de hand van enige vorm van “market cap”-weging. De selectie van bedrijven valt uiteen in twee grote stappen.

De eerste is de uitsluiting van de bekende “bad guys”; dat wil zeggen: de bedrijven die worden uitgesloten op basis van bijvoorbeeld niet-mondiale “compact standards” of normen binnen de sector (zoals tabak). De indexproviders creëren met deze stap niet veel toegevoegde waarde.

Wel met de tweede stap, te weten: de in- of uitsluiting van bedrijven op basis van hun ESG-scores. De drempelwaarden worden vastgesteld door de indexproviders en daarom is dit hun intellectuele eigendom die aan de cliënt wordt geleverd. Ten slotte wordt gebruik gemaakt van een wegingsschema voor het samenstellen van de index (met uitzondering van slimme ESG-indices). Dit is een gebruikelijke “market cap”-weging die eenvoudig kan worden gereproduceerd. Al met al rechtvaardigen de extra inspanningen van de indexprovider niet een doorlopend hoger tarief, omdat het tarief is gebaseerd op het beheerde vermogen.

Kortom: is de opslag gerechtvaardigd? Dat is twijfelachtig. Is het een slimme manier van zakendoen voor de indexproviders? Absoluut!

Fabel 4: Door nu over te schakelen naar een ESG-benchmark ben ik klaar voor de toekomst

Voor veel vermogensbezitters is overschakelen naar een ESG-benchmark een tamelijk grote stap. Zij zullen moeten wennen aan ESG in algemene zin, wat betekent dat zij moeten gaan geloven dat ESG niet noodzakelijkerwijs negatief uitpakt voor de rendementen, terwijl het aantal ondernemingen in het beleggingsuniversum daalt. Het overschakelen naar een andere benchmark brengt voor een passief fonds tevens transactiekosten met zich mee en die willen vermogensbezitters niet te vaak betalen (het veranderen van benchmark wordt bij voorkeur dus tot een minimum beperkt).

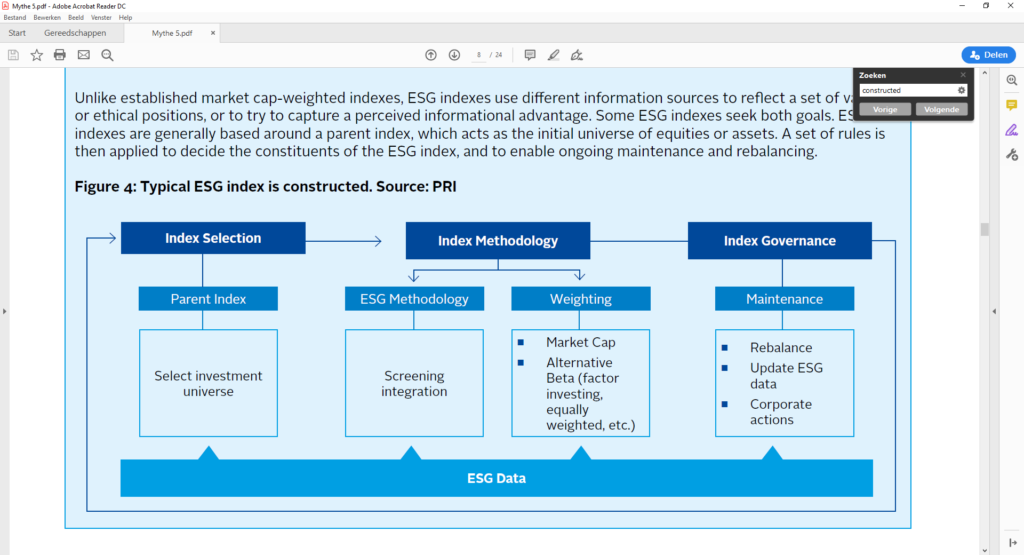

Constructie van een representatieve ESG-index

Bron: PRI

En als ESG-normen op dit moment stabiel waren, zou een switch naar een ESG-benchmark inderdaad leiden tot toekomstbestendigheid. Maar de kanttekening bij dit scenario is de parabolische stijging van de belangstelling voor ESG-beleggingen van zowel beleggers als toezichthouders, alsook van het publiek in het algemeen. ESG-normen maken een snelle ontwikkeling door; de Europese Commissie werkt bijvoorbeeld aan definities en vereisten voor Europese klimaattransitiebenchmarks en Europese benchmarks die in overeenstemming zijn met het Klimaatakkoord van Parijs.

Een ander voorbeeld is de Europese taxonomie voor duurzame beleggingen, los van andere branche-initiatieven, zoals wetenschappelijk gefundeerde doelen (zogenaamde science based targets). Dit betekent dat switchen naar een willekeurige ESG-benchmark zes maanden of een jaar terug zal zetten. In dit verband zijn indexproviders opportunistisch en proberen zij hun producten aan te passen aan de (voorgestelde) wijzigingen in regelgeving. Ondanks de steeds veranderende regelgeving komen indexproviders als MSCI en ISS met aankondigingen van tijdelijke klimaatveranderings-benchmarks, waarmee zij, proactief, benchmarks willen aanbieden die voldoen aan de regelgeving (althans, dat garanderen ze). Logische gevolgtrekking zou zijn dat hun huidige ESG-benchmarks niet voldoen aan die nieuwe regelgeving. Dit laat de gretigheid van indexproviders zien om bestaande en potentiële klanten ertoe te bewegen gebruik te maken van hun type ESG-benchmark. Het laat tevens zien dat de definities van en normen voor duurzaamheid als gevolg van de nieuwe regelgeving veranderlijk zijn en dat de huidige ESG-benchmarks daardoor binnen een paar jaar achterhaald kunnen zijn.

Fabel 5: ESG-benchmarks zijn de enige juiste manier om duurzaamheid in passieve fondsen te implementeren

Zelfs wanneer alle zorgen over ESG-benchmarks worden geaccepteerd, is het volgen van een dergelijke benchmark niet de enige oplossing voor het inpassen van duurzaamheid in het passieve beleggingsproces. Ten eerste, ook wanneer een ESG-benchmark wordt gevolgd, zou dit stemmen en engagement impliceren. Jarenlang was stemmen en engagement de manier om duurzaamheidskaders in te passen in passieve fondsen.

Een ander alternatief voor het volgen van een ESG-benchmark zou een verschuiving zijn naar een maatwerkoplossing voor passieve mandaten, waar voor het optuigen van een op maat gesneden ESG-benchmark nog steeds samenwerking nodig is tussen vermogensbeheerder en vermogensbezitters. Voor een vermogensbezitter, met zijn of haar eigen kader en eisen voor duurzaamheid, wordt een op maat gesneden index opgetuigd via de implementatie van dit kader door een indexprovider. In dit proces zullen de ESG-eisen en de index naar alle waarschijnlijkheid perfect op elkaar aansluiten, maar ook bij gebruikmaking van een eigen ESG-index als een benchmark kunnen kanttekeningen worden geplaatst.

Ten eerste, zoals al eerder aangegeven, zullen de kosten van de benchmark hoogstwaarschijnlijk stijgen door de extra eisen aan en werkzaamheden voor de indexprovider. Verder zal er toezicht nodig zijn op het werk van de indexprovider, dat in overeenstemming zal moeten zijn met het ESG-kader van de vermogensbezitter en geen ruimte zal mogen laten voor interpretatie. Tevens, wanneer het ESG-kader is geïmplementeerd onder regie van de vermogensbeheerder en wanneer de indexprovider verantwoordelijk is voor het verder optuigen van het kader en de implementatie, geeft de vermogensbezitter veel controle uit handen.

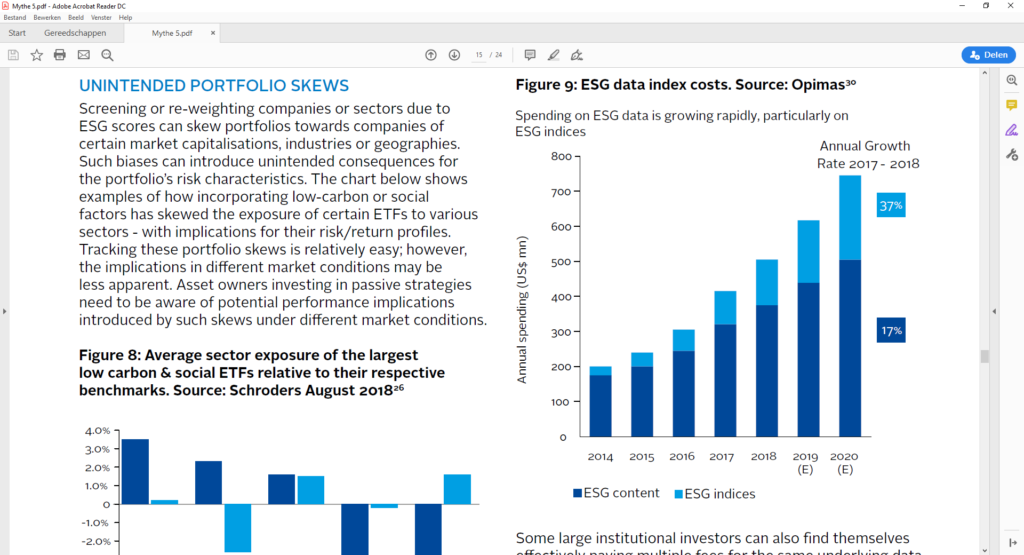

Kosten ESG-data ESG

Bron: Opimas

De laatste ontwikkeling is dat vermogensbeheerders en -bezitters opschuiven richting een ander model, weg van ESG of maatwerkindices. Zij implementeren namelijk hun eigen systematische (passieve) strategieën waarbij in-house ESG-beleid wordt ingepast, terwijl de brede benchmark wordt gevolgd. Deze ontwikkeling betekent wel dat er meer wordt afgeweken van de benchmark, omdat voor bepaalde ESG-redenen ondernemingen worden uitgesloten van de portefeuille, maar niet van de benchmark. Dit geeft een grotere tracking error, die de standaardafwijking van rendementen van de portefeuille en de benchmark meet. En hoewel dit meer voelt als een actieve strategie, betekent de toegenomen tracking error dat het alternatief (een ESG- benchmark) ook extra tracking error zou opleveren in vergelijking met de brede benchmark. Door de volledige maatwerkopties in beleggingsstrategieën kunnen toegenomen schommelingen en wetswijzigingen sneller worden geïmplementeerd, stapsgewijs, zonder te switchen naar een compleet nieuwe maatwerkbenchmark.

Conclusie

Kort gezegd: er kan een aantal kanttekeningen worden geplaatst bij ESG-benchmarks, zoals de veranderende definities van duurzaamheid, implementatie van duurzaamheid in de benchmarks die leidt tot verborgen risico’s of het gebrek aan een definitief, uniform kader voor de lange termijn. Wat we zien, is dat ESG gemeengoed begint te worden. Vermogensbezitters en -beheerders die vooroplopen, kunnen zelfs verder uitlopen en gebruikmaken van maatwerkindices, met meer inzicht in onderwerpen die zij belangrijk vinden. Zij kunnen hun eigen versie van een benchmark gaan creëren, in samenwerking met een indexprovider.

Vermogensbezitters en -beheerders met een echte ESG-overtuiging zullen ESG in hun beleggingsproces implementeren met gebruikmaking van brede benchmarks. Dit zal leiden tot portefeuilles waaraan meer relatieve risico’s kleven ten opzichte van de brede markt (meer tracking error). Echter, met helder zicht op belangrijke ESG-kwesties en sectoren (sectorafwijking), alsook op het aanpassingsvermogen en actief eigenaarschap binnen het beleggingsproces.

Wat ESG-benchmarks betreft, is de huidige toename van acceptatie en integratie van ESG in beleggingsprocessen wereldwijd van cruciaal belang voor de ontwikkeling van ESG-benchmarks. En hoewel het soms lijkt dat ESG volwassen is geworden, is het nog steeds een enigszins nieuw onderwerp voor een groot deel van de beleggers. Voor ‘early adopters’ van verantwoord beleggen zijn ESG-benchmarks misschien al verleden tijd, voor de rest van de beleggingsgemeenschap is het een gemakkelijke oplossing voor een nieuw probleem.

Caspar Snijders, Portefeuillemanager Aandelen bij ACTIAM