Het ACTIAM Duurzaam Europees Aandelenfonds sloot augustus af met een 2,25% netto-outperformance (YTD)! Lees nu hoe dit resultaat in de dagelijkse beleggingspraktijk met de juiste balans gerealiseerd wordt.

Duurzaam beleggen wordt steeds populairder, met name in Europa. Gezien de problemen op het gebied van het klimaat alsook sociale en demografische ontwikkelingen is dit niet verbazingwekkend. Europese bedrijven profiteren van het feit dat duurzame initiatieven worden gestimuleerd en het publiek duurzame investeringen steeds belangrijker vindt. Dit houdt in dat weloverwogen en gebalanceerde beleggingsbeslissingen moeten worden genomen, waarbij rekening wordt gehouden met zowel ESG-gegevens (environmental, social, governance) als financiële factoren. Het combineren van financiële informatie met ESG-data van ondernemingen kan op verschillende manieren plaatsvinden.

Europe: het Mekka voor duurzame beleggers?

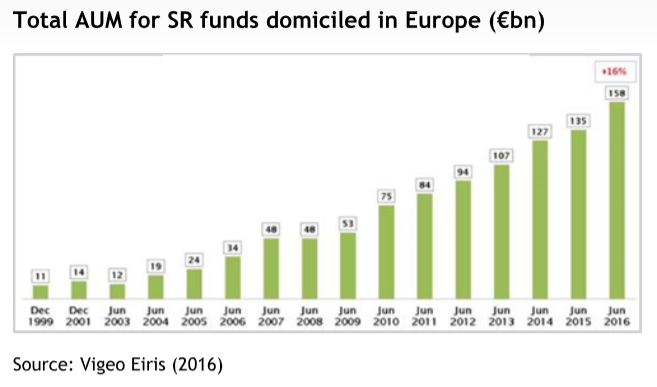

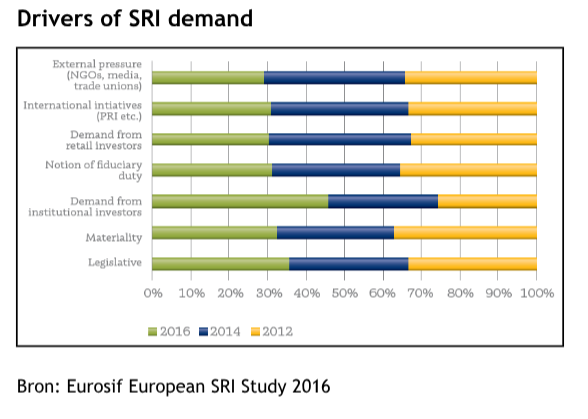

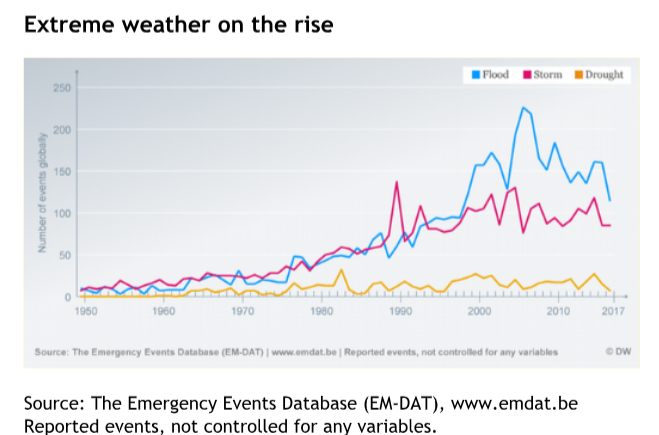

De verhoogde risico’s die gepaard gaan met klimaatverandering, sociale en demografische ontwikkelingen alsook de invloed daarvan, trekken steeds meer de aandacht van internationale organisaties en toezichthouders. Europa neemt vaker het voortouw op het gebied van regelgeving ter bevordering van duurzaam beleggen en vergroting van transparantie door bedrijven en beleggers. Zo treedt volgend jaar de Europesen IORP II-richtlijn in werking, op grond waarvan pensioenfondsen verplicht worden bij hun algemene risicobeheer en verslaggeving rekening te houden met risico’s op het gebied van milieu, samenleving en bestuur.Daarnaast bestudeert de EU High-Level Expert Group maatregelen voor het financieren van duurzame groei. Regelgevingsbeleid, veranderende voorkeuren van de consument en een exponentieel groeiende hoeveelheid data die onze uitdagingen op het gebied van milieu en maatschappij bevestigen (zie onderstaande grafiek), vormen een belangrijke basis voor het creëren van een situatie in Europa waarin zowel ondernemingen als beleggers deel kunnen nemen in een duurzamere economie.

Integratie: zoeken van balans tussen ESG- en financiële prestaties

Jarenlang was duurzaam beleggen synoniem met het vermijden van risico’s op het gebied van milieu, samenleving en goed bestuur. Door ondernemingen te beoordelen op ESG KPI’s trachtten beleggers het neerwaartse risico van ondernemingen die slecht presteerden op het gebied van deze onderwerpen te ontwijken. Internationale verdragen, ‘best practices’ en afspraken, waaronder het Global Compact van de Verenigde Naties, geven richtlijnen om te bepalen welk gedrag wel en niet acceptabel is. Bij het uitsluiten van ondernemingen op grond van ESG-criteria werd oorspronkelijk niet afgegaan op een financiële analyse van de onderneming.

De ESG-ambities van beleggers zijn inmiddels veel groter. Zij richten zich niet langer alleen op het vermijden van het risico dat ondernemingen slecht scoren op milieu, maatschappij en goed ondernemingsbestuur, maar ook op de gevolgen die een positieve ESG-bijdrage heeft op het financiële rendement. Het is inmiddels dan ook van belang dat zowel de ESG- als de financiële aspecten worden getoetst om de doelstellingen van ondernemingen vast te stellen en om het desbetreffende financiële rendement te verkrijgen.

Een dergelijke geïntegreerde toetsing resulteert in een zorgvuldige afweging van zowel de ESG- en de financiële performance van een onderneming; een afweging die voortaan structureel zou moeten plaatsvinden. Dit kan bijvoorbeeld door het vaststellen van de ESG-score van een onderneming. Deze score geeft weer in hoeverre de financiële prestaties van de onderneming worden beïnvloed door de risico’s en mogelijkheden op het gebied van ESG.

De ESG-score kan bij het samenstellen van een gediversifieerde portefeuille worden gebruikt om vast te stellen welke ondernemingen zowel financieel als qua duurzaamheid beter presteren dan de benchmark. Dat betekent niet dat alleen fondsen die op gecombineerd ESG- en financieel gebied goed scoren geselecteerd moeten worden. Idealiter wordt in de portefeuille een hoge score uitgesplitst naar verschillende niveaus van afzonderlijke ESG- en financiële scores. Het resulterende evenwicht leidt tot een genuanceerde en rationele benadering van duurzaam beleggen. Uiteraard moet daarbij wel een zekere minimum ESG-score worden gerespecteerd. Ondernemingen die, hoewel ze financieel gezien aantrekkelijk zijn, slecht scoren op milieu-, sociaal en bestuurlijk gebied, moeten worden vermeden, aangezien zij een nadelige invloed op de performance van de portefeuille kunnen hebben.

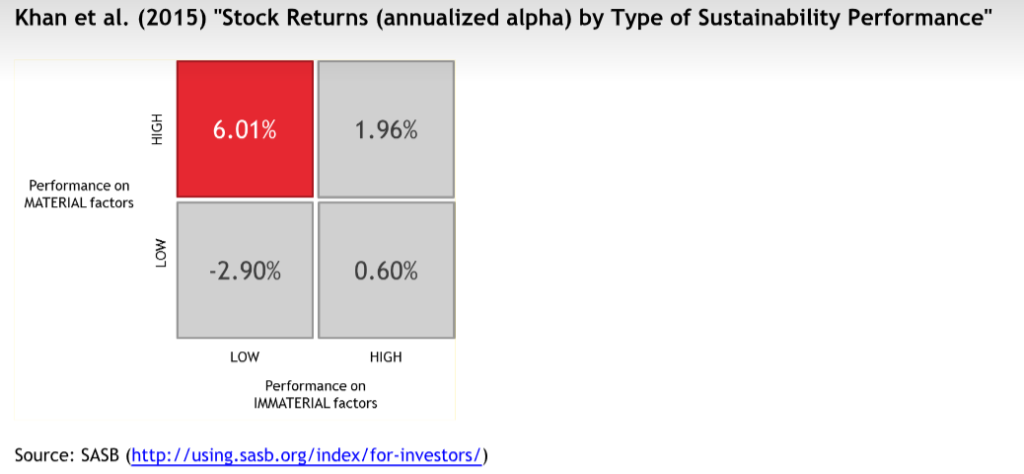

Het selecteren van ondernemingen die hoog scoren op het gebied van ESG en het vermijden van slecht-scorende bedrijven is niet alleen van belang voor het duurzaamheidsprofiel van de portefeuille. Onderzoek wijst uit dat bedrijven die slecht scoren op ESG-onderdelen en die een grote financiële impact hebben, slechter renderen dan ondernemingen die op die gebieden wél goed scoren. Dit wordt weergegeven in de zogeheten Materiality Map van de Sustainability Accounting Standards Board – SASB (zie onderstaande figuur). De performance is dus niet alleen gebaat bij een positief ESG-effect maar ook bij het vermijden van ondernemingen die op dat gebied slecht scoren.

Vervagende scheidslijn

De hierboven omschreven benadering biedt een betrouwbare en structurele methode voor ESG-integratie in beleggingsportefeuille. Daarbij wordt er echter wel van uitgegaan dat de performance op ESG-gebied en de financiële prestaties van een onderneming twee afzonderlijke grootheden zijn, hoewel het onderscheid daartussen in de praktijk steeds meer vervaagt. ESG-risico’s en mogelijkheden hebben een meetbare invloed op de financiële staat van een onderneming. Boetes, verouderde bedrijfsmiddelen en aan de SDGs gerelateerde beleggingsmogelijkheden zijn voorbeelden van hoe ESG-onderwerpen direct financiële gevolgen kunnen hebben. Er worden in toenemende mate geïntegreerde ESG- en financiële analyses uitgevoerd en deze worden steeds noodzakelijker voor het nemen van weloverwogen beleggingsbeslissingen voor de langere termijn.

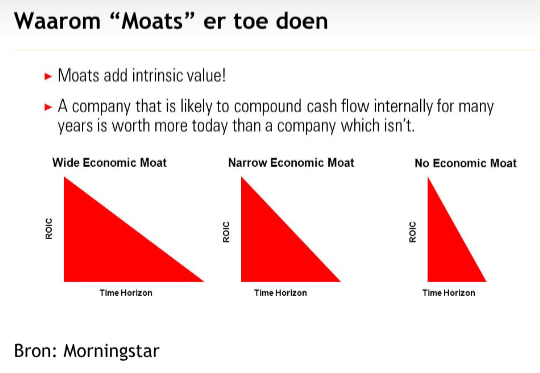

Het opnemen van ESG in de fundamentele analyse van een onderneming

Bij het maken van een fundamentele analyse van een onderneming is het belangrijk om haar concurrentievoordeel (de zogenaamde moat) als basis te nemen voor de vaststelling van de verwachte waardering op de lange termijn. Er wordt algemeen aangenomen dat indien een onderneming een duurzaam concurrentievoordeel geniet, die onderneming beschermd is tegen concurrerende krachten en een langetermijninvesteringsopbrengst kan realiseren die hoger is dan de kapitaalskosten (ook wel “wide moat” genoemd). Geen of weinig concurrentievoordeel (een “no” of “weak moat”) resulteert in een lagere waardering van de onderneming op de langere termijn.

Het verwachte financiële rendement van een onderneming hangt dus af van het concurrentievoordeel dat zij geniet.

Het concurrentievoordeel en derhalve de verwachte waarde van een onderneming op de langere termijn wordt steeds meer bepaald door ESG-factoren; reden te meer om dat concurrentievoordeel te onderwerpen aan een geïntegreerde fundamentele toetsing. Daarbij kunnen ondernemingen bijvoorbeeld worden gevraagd aan te geven wat hun ESG-doelstellingen voor de lange termijn zijn en kunnen de fundamentele motieven van het bestuur alsook de bestuurlijke structuur worden geëvalueerd. Een andere belangrijke overweging bij het bepalen van het concurrentievoordeel is in hoeverre producten en diensten zijn afgestemd op de ESG-doelstellingen. Als dat slechts in beperkte mate het geval is, zou dat voor een autofabrikant uiteindelijk leiden tot verlies, tot hogere overgangskosten voor nutsbedrijven en verouderde bedrijfsmiddelen voor olie- en gasmaatschappijen. Een dergelijke afstemming kan leiden tot een stijgende verkoop van zonnepanelen, of investeringsmogelijkheden voor beheerders van slimme netwerken. Overigens moeten bij het vaststellen van het concurrentievoordeel uiteraard niet alleen de hierboven omschreven ESG-factoren worden meegewogen, maar ook de standaard financiële vooruitzichten van de onderneming op de langere termijn, zoals de kwaliteit van de kapitaalallocatie, de ontwikkeling van de marges of het verwachte kapitaalrendement.

| Voorbeelden |

| Groter concurrentievoordeel

Het Belgische Umicore, een leverancier van materialen, is een goed voorbeeld van hoe ESG het economische concurrentievoordeel kan vergroten. De laatste jaren is Umicore erin geslaagd haar concurrentiepositie te verbeteren door te profiteren van de toenemende vraag naar schone energie. De onderneming investeert met name in katalysatoren voor emissiecontrole, materialen voor oplaadbare batterijen en recycling en profiteert daarbij van de grotere vraag naar deze producten en de hoge drempel die moet worden overwonnen om de markt te betreden. Dit concurrentievoordeel heeft een gunstig effect op de waardering van de onderneming. Afnemend concurrentievoordeel Zonne-energie wordt algemeen beschouwd als één van de meest kansrijke oplossingen ter vermindering van de uitstoot van CO2. Hoewel de vraag toeneemt, neemt het concurrentievoordeel echter af. De toenemende vraag stimuleert de concurrentie, waardoor de prijzen kelderen en de in de sector actieve ondernemingen het rendement zien verkleinen. Er is momenteel zelfs sprake van overproductie van zonnepanelen, hoofdzakelijk vanwege het continu uitbreiden van de productiecapaciteit door Chinese producenten. Dit betekent dat de industrie zich momenteel in een overgangsfase bevindt, van een ‘veelbelovende groene technologie’ naar een volwassen industrie. De waardering van deze ondernemingen wordt door het afnemend concurrentievoordeel nadelig beïnvloed. |

Conclusie

Europese ondernemingen profiteren van een gunstig klimaat voor duurzame investeringen, wat het een aantrekkelijke omgeving maakt voor beleggers die willen bijdragen aan een duurzamere samenleving. Een geïntegreerde rationele benadering beschermt beleggers enerzijds tegen het risico dat een onderneming slecht presteert op het gebied van milieu, maatschappij en bestuur. Anderzijds biedt het beleggers de mogelijkheid tot het realiseren van een goed financieel rendement en tegelijkertijd bij te dragen aan een duurzamere wereld. Gezien de vervagende scheidslijn tussen de prestaties en analyse van financiële en ESG-factoren, moeten beleggers oog houden voor beleggingsmogelijkheden waarin ESG-integratie plaatsvindt in de fundamentele analyse van de onderneming. Dit kan onder andere worden bereikt door te bepalen in hoeverre risico’s en kansen op ESG-gebied het concurrentievoordeel (de moat) van een onderneming kunnen beïnvloeden.

Hilde Veelaert, Hoofd Aandelen bij ACTIAM