Voor het geval u het gemist heeft, Nederland is wereldkampioen impact investing. De VBDO bracht de investeringen met impact van onze pensioenfondsen en verzekeraars in kaart. Als je hun 24 miljard Euro impact investments naast de 77 miljard US$ wereldwijde impact investeringen legt die JP Morgan en The GIIN, het Global Impact Investing Network voor 2015 noteren, dan scoort Nederland dus goed. Er zit wat overlap in omdat de GIIN twee dozijn Nederlandse leden heeft. En wellicht is de VBDO definitie wat breder dan die van de GIIN. Maar toch waar een klein land groot in kan zijn, …. en groter wil worden. Onze institutionele investeerders gaan onder aanvoerder Jan Peter Balkenende samenwerken om hun impact te vergroten.

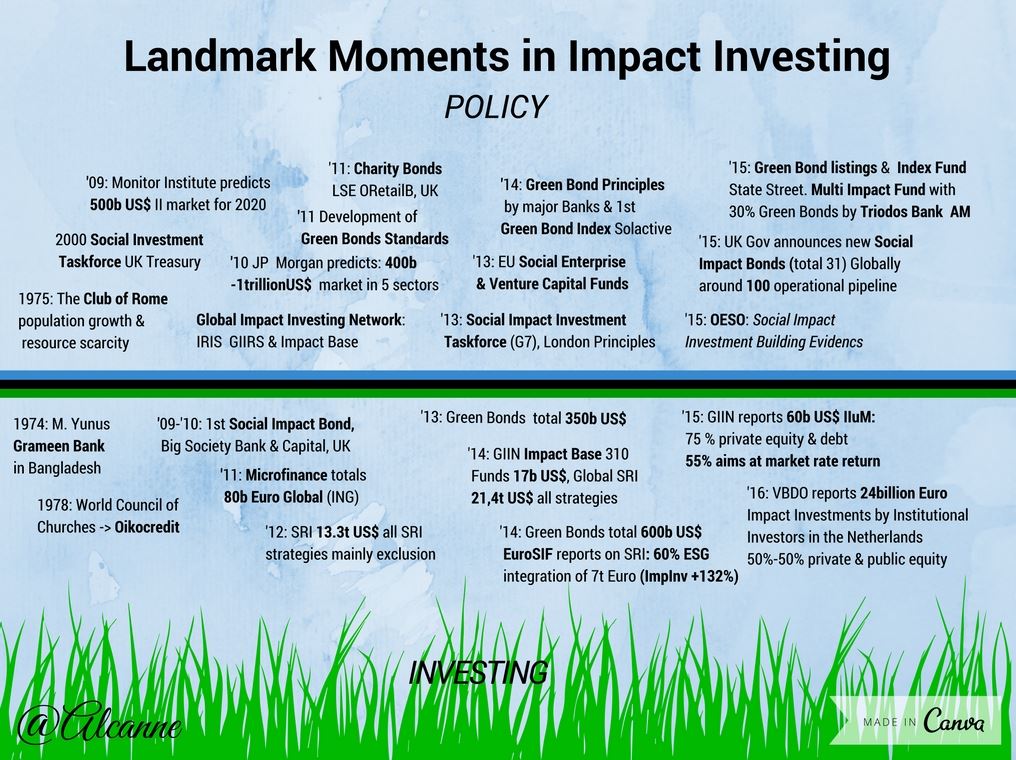

De geschiedenis van impact investing en de recente versnelling:

Exponentiële groei?

En we kunnen flink doorgroeien, want onze institutionele investeerders zijn misschien wel de molochs van de duurzame investeringsmarkt, ook particuliere investeerders lopen -sinds de crises versneld- hard warm voor het aanbod van ASN en Triodos Bank. Onze grootbanken hebben hun duurzaam aanbod verbreed, verbeterd en verdiept en noteren groeicijfers. Ze bieden meer fondsen, betere ESG (Environment, Social & Governance) data en transparantie of geeft zelfs de eigen visie op de duurzaamheid van ondernemingen. Want het ESG universum geeft wel mooi vergelijkingsmateriaal, maar lang niet altijd alle relevante factoren van duurzame bedrijfsvoering in een sector of onderneming. Een best-in-class score in de RobecoSAM Sustainability Indices betekent niet dat er geen Governance akkefietjes kunnen voorkomen met dramatische drop in shareholder value. Een automerk was net super sector leader geworden, toen het in vrije val raakte door sjoemel software…. Nota bene denk vooral niet dat de auto-industrie geen echte impact sector is, het is wereldwijd de grootste investeerder in green & clean tech (met dank aan éminence verte Hazel Henderson).

Wat wil de klant?

Nu bedient u wellicht geen institutionele investeerders, bent u best tevreden met het aanbod van onze duurzame en grootbanken en heeft u de ervaring dat de term verantwoord of duurzaam net zo vaak enthousiasme als afkeer opwekt bij uw clientèle en/of prospects. Het goede nieuws is dat impact investing gericht is op wat veel mensen eigenlijk verwachten bij duurzaam. En zonder dat het bij het drinken van eerlijke koffie op de werkvloer of het compenseren van vliegkilometers blijft hangen. Nobele activiteiten, maar hoe zit het met de kernactiviteiten van een onderneming? Maken die kopjes koffie en bosaanplant echt wat uit?

Weg met het cliché van het kleine universum

Impact investing biedt een veel breder investeringsuniversum dan de paar duizend ondernemingen in het duurzame / ESG universum. Impact investing gaat namelijk primair over investeren in basisbehoeften. Werk & inkomen, toegang tot financiële dienstverlening, gezond voedsel, schoon water, groene energie, veilige huisvesting, gezondheidszorg, onderwijs etc. Maar ook in sexy innovatieve impact katalysatoren zoals clean & green tech, smart data, the internet of things en 3d printing. Als het maar gericht is op gebruik voor en door mensen, milieubescherming en winst om op te schalen. Bekende strategieën zijn thematisch investeren: in klimaatverandering, vrouwen (en kinderen), bevolkingsgroei (vergrijzing), grondstoffen (circulaire economie)…

Impact investing is niet gebonden aan regio’s: wat ontwikkeld is voor opkomende markten of ontwikkelingslanden, kan ook worden uitgerold in achterblijvende of underserved gebieden in ontwikkelde landen en andersom.

Asset classes clichés

Een hardnekkige opvatting is verder dat impact investing vooral private equity investeringen zijn. Maar de snelst groeiende asset class is fixed income, door green of climate bonds. Vroeger het instrument van development banks, die nu ook door multinationals ontwikkeld worden om hun kernactiviteiten of groene activiteiten te financieren. Of bijvoorbeeld hun invulling van de UN Sustainable Development Goals.

Er staan nu ruim 600miljard US$ aan groene obligaties uit. Waarvan een groeiend aandeel gecertificeerd en geverifieerd is om de impact aan te tonen. Banken hebben hun eigen green bond principles ontwikkeld om de financiële kwaliteit te verzekeren. Jammer genoeg zijn green bonds nog weinig toegankelijk voor kleine beleggers (nominaal al snel 100.000E of US).

In een volgende column een ‘5 types impact investing model’ op basis van de ontwikkeling in de VS en West Europa, private en public equity (direct & indirect) en crowdfunding voor impact.

Drs Alcanne Houtzaager MA focust op public equity impact investing. Ze volgt de ontwikkelingen in deze razendsnel groeiende sector met brede horizon, dus ook marktcijfers, sector & regio rapportages, politieke agendering, het wetenschappelijk onderzoek, uitzonderlijke investeerders etc. Zie haar blog